INDICE

El mercado petrolero ha estado marcado las últimas tres semanas por un incremento constante del precio del petróleo y el encarecimiento del costo de la energía por la subida sin precedentes del precio del gas natural, reflejando el efecto de una demanda insatisfecha y restricciones en la infraestructura de transporte del gas natural.

En este periodo los marcadores del precio del petróleo Brent y WTI han registrado un incremento en sus cotizaciones del 12,4% y 13,4% respectivamente.

Al cierre de la primera semana de octubre, los marcadores se mantuvieron al alza luego que el Departamento de Energía de EE.UU. declarara que no tienen planteado liberar las reservas estratégicas de petróleo[1].

El alza en los precios del petróleo se ha visto soportado por los resultados de la 21ª Reunión[2] Ministerial de la OPEP+ del pasado 4 de octubre, que concluyó sin cambios sobre los niveles de producción de petróleo del grupo, ratificando lo pactado en la 19ª Reunión[3] del pasado 18 de julio, de mantener un incremento intermensual de 400 MBD.

En el mercado petrolero existía la expectativa de que la OPEP+ incrementara sus niveles de producción hasta 800 MBD, a partir del mes de noviembre, tanto para ayudar a la recuperación de la economía mundial, como para evitar que se agudice el fenómeno inflacionario que se está experimentando en los EE.UU., China y Europa, como resultado tanto de los masivos recursos inyectados para la recuperación de la economía post Covid, así como por los problemas en el restablecimiento de las cadenas de distribución y suministros al sector industrial y de manufactura derivados de la pandemia.

Durante el mes de septiembre, el precio del barril de petróleo se ha mantenido por encima de los 68 dólares, llegando a superar los 79 dólares el barril el día 27 de septiembre, alcanzando cotizaciones que no se veían en el mercado desde octubre de 2018.

Por su parte, la Agencia Internacional de Energía (IEA, por siglas en inglés) en su último reporte[4] del pasado 12 de septiembre, proyecta un repunte de la demanda en 1,6 millones de barriles al día para el mes de octubre, esperando que siga aumentando para el mes de noviembre y diciembre.

Las restricciones al suministro, tanto por eventos naturales como por la decisión de la OPEP+, hacen temer que el precio siga escalando y alcance el umbral de los 90 dólares por barril, para la temporada de invierno en el hemisferio norte, tal como lo estimó la banca de inversión y valores estadounidense, Goldman Sachs[5].

La decisión de la OPEP+ de no aumentar la producción de petróleo manteniendo restringido el suministro a un mercado en tensión, con una demanda insatisfecha, puede tener muchas lecturas y razones probablemente de orden geopolítico por la prevalencia de los intereses de Rusia y Arabia Saudita en su seno .

Mientras Rusia tiene el interés de hacer sentir a Europa –afectada por la subida del precio del gas sin precedentes desde el mes de junio– su dependencia del suministro del gas por desde Rusia y la importancia de la culminación del proyecto Nord Stream 2 (que ha tenido fuerte oposición por parte de los EE.UU); el Reino Saudita (a quién distintos enviados y voceros de los EE.UU. le han solicitado liberar más petróleo al mercado) pareciera querer recordar a Washington su peso e influencia en el sector y su importancia geopolítica de cara a un eventual acuerdo nuclear entre los EE.UU e Irán.

En cualquier caso, la decisión lógica de la OPEP+, desde un punto estratégico en favor de los intereses de todo el grupo, hubiese sido aumentar sus niveles de producción –hasta 800 MBD como se esperaba en el mercado– para no encarecer el precio del petróleo, ayudando a controlar la inflación y, por ende, la recuperación de la economía mundial y la demanda, pero además –y esto resulta muy importante para la OPEP+– evitando que entren al mercado otros productores o proyectos más costosos.

Por otra parte la OPEP+, en un equilibrio de intereses de los países miembros, debe hacer un esfuerzo para mantener las energías fósiles –el petróleo, fundamentalmente– como la opcion mas economica y disponible de energía para sostener la recuperación y crecimiento de la economía mundial, sobre todo a la luz de la fuerte campaña y decisiones de políticas públicas de los países consumidores de imponer restricciones a las energías fósiles a favor de otras fuentes de energía, tanto las renovables como –incluso– la energía atómica.

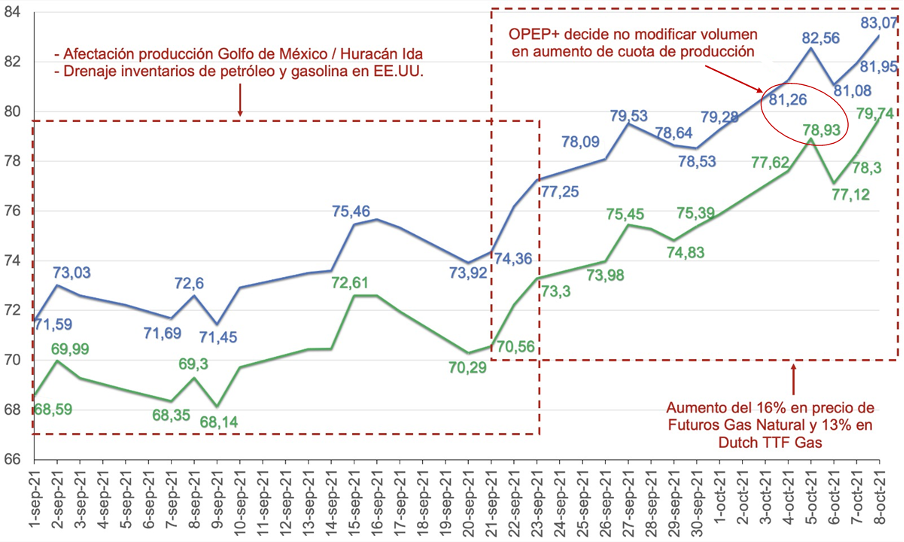

PRECIO

El 08 de octubre, al cierre de los mercados europeos, los marcadores del crudo Brent (ICE Future Europe) y WTI (NYMEX) continuaron al alza cotizando en 83,07 y 79,74 dólares el barril respectivamente, un incremento de más de 4,5 dolares para ambos marcadores en la primera semana del mes de octubre.

PRECIOS CRUDOS BRENT Y WTI

(septiembre – 08 octubre 2021)

A partir del 21 de septiembre, los precios del petróleo ha mantenido un alza sostenida en sus cotizaciones, soportadas por el incremento de la demanda de petróleo y gas, el paso del huracán Ida por el Golfo de México y en la costa de Louisiana[6] –lo cual afectó la producción de 23 millones de barriles de petróleo–, así como la decisión de la OPEP+ en su última reunión del 4 de octubre de mantener sin variaciones sus cuotas de producción de petróleo.

Las cotizaciones actuales del Brent y WTI representan un aumento anual del 96% y 90%, respectivamente, y del 39% y 37% sobre las cotizaciones de 2019, un claro indicativo de la recuperación de la demanda mundial de petróleo.

En respuesta a esta situación, y con el objetivo de mantener el precio del petróleo en torno a los 70-75 dólares el barril, tanto el gobierno de los EE.UU.[7], como el de China[8], liberaron 11 millones de barriles de sus reservas comerciales y 10 millones de barriles de su reservas estratégicas, a fin de intervenir en el mercado y evitar que el costo de la energía afecte sus metas de crecimiento y recuperación, sin embargo, estas medidas tuvieron un efecto puntual, para atender sus necesidades internas, mas no cambiaron la tendencia al alza de los precios en el mercado internacional.

El alza en el precio del petróleo ha venido acompañado por el alza sin precedentes del precio del gas natural tanto en Europa como en Asia, que llegó a ser más del 450% de su cotización, obligando al sector de generación eléctrica e industrial a cambiar a otras fuentes de energía como el carbón o los productos derivados del petróleo.

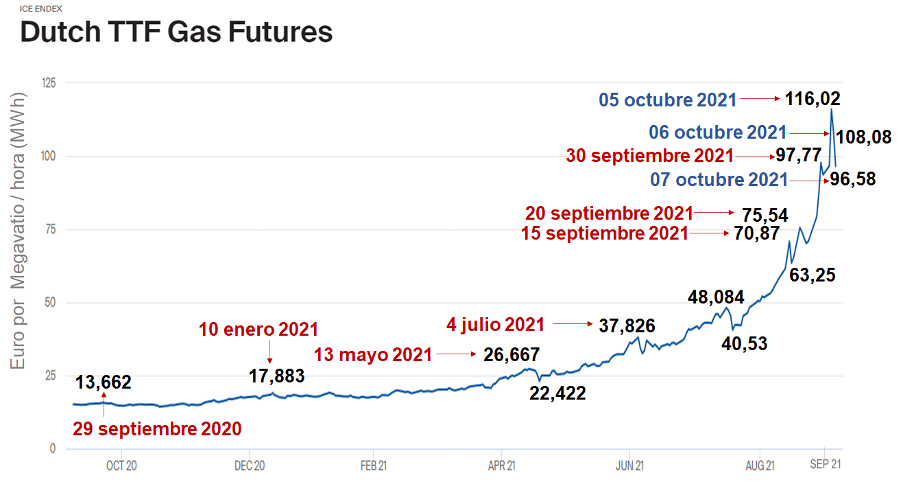

INCREMENTO DEL PRECIO DEL GAS NATURAL EN EUROPA

La crisis del gas en Europa ha provocado reuniones de emergencia de la Unión Europea quienes han evaluado la necesidad de establecer una estrategia conjunta e incrementar sus capacidades de almacenamiento.

Sin embargo, sólo la intervención del presidente Vladimir Putin el pasado 6 de octubre anunciando que la empresa Rusa Gazprom honrará sus contratos y aumentará el suministro de gas ruso a través de Ucrania, ha dado una perspectiva de solución a esta crisis que apunta hacia una agudización en la temporada de invierno del hemisferio norte.

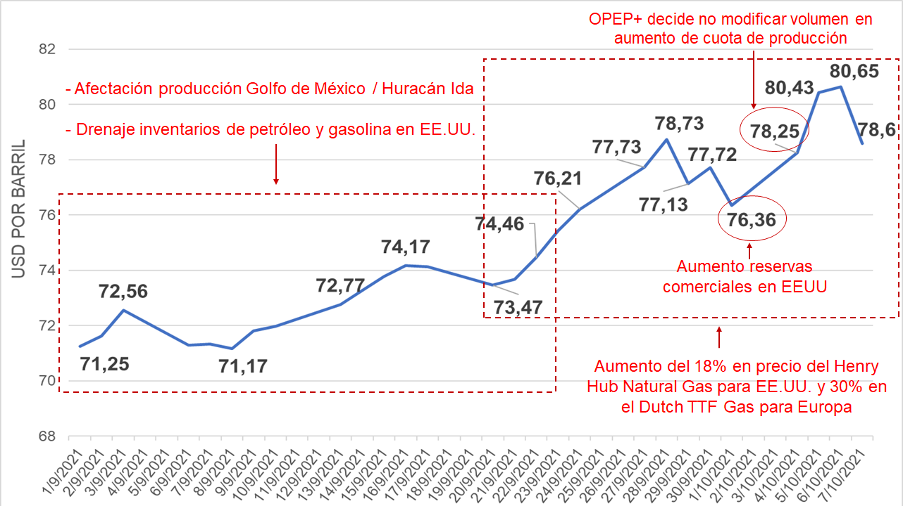

Cesta de Referencia OPEP (ORB)

La cesta de crudos de referencia de la OPEP (ORB), cotizó el 07 de octubre en 78,6 dólares el barril, luego de pasar los 80 dólares las dos jornadas anteriores. La cotización de la ORB se ubicó 84,5% por encima respecto a su cotización en noviembre de 2020, logrando mantener su tendencia al alza, excepto en agosto de 2021, con valores en junio, julio, septiembre y octubre que no se veían desde octubre de 2018.

COTIZACIÓN DE LA CESTA DE REFERENCIA OPEP

(01 septiembre – 07 octubre)

Desde junio de 2021 la ORB ha manejado cotizaciones mensuales con un promedio por encima de los 70 dólares el barril, algo que no había sucedido en más de 2 años.

Precio del Gas

La estructura del precio del gas, corresponde –a diferencia del mercado petrolero– a la de un mercado inmaduro, donde las restricciones naturales para su manejo y transporte hacen que el precio sea establecido –con importantes diferencias– dependiendo de la ubicación geográfica de la fuente de suministro.

Por lo que los mercados norteamericano, Asiático y Europeo tienen estructuras y precios del gas completamente distintos entre uno y otro.

El mercado nortamericano es abastecido en su totalidad por la producción local de gas convencional y de esquisto, se transporta por gasoductos desde la fuente y el precio se establece en el Henry Hub. Existen, actualmente, excedentes que permiten su exportación a México y a Europa vía Gas natural Licuado (LNG por sus siglas en inglés).

En el mercado Asiático –netamente importador– el gas se recibe vía cargamentos de LNG desde el Medio Oriente y Australia y el precio se determina en contratos a término, requiriendo plantas de licuefacción y transporte marítimo en buques especiales desde la fuente de suministro, así como plantas de regasificación y gasoductos de distribución en el país consumidor.

Europa por su parte, tiene una amplia infraestructura de distribución pero es igualmente dependiente de suministros –vía gasoductos– de grandes países productores como Rusia, Noruega, Argelia, Libia y otros pequeños productores, además del suministro vía LNG. Esta situación y el amplio uso del gas en el continente, marcan una fuerte dependencia energética que –en el caso de Rusia– se convierten en problemas políticos que, como es el caso actual, mantienen a los europeos en el dilema de diversificar o sustituir el uso del gas, fundamentalmente a través de las energías renovables y de la energía atómica –esto último, es ahora objeto de debate– El marcador de precios es el Dutch TTF Gas Future.

Los precios del gas –aunque se establecen en las distintas ubicaciones geográficas– están indexados al precio del petróleo, por lo que la variación en sus cotizaciones tiene una afectación mutua, porque ambas son fuentes de energía fósiles (el gas y los derivados del petróleo) entre las cuales el consumidor (sobre todo el sector eléctrico e industrial) dependiendo de la coyuntura de precios puede optar de manera temporal entre uno u otro sin demasiadas restricciones técnicas.

Las cotizaciones del gas han experimentado un aumento sin precedentes desde enero de este año, en los principales mercados: EE.UU., Europa y Asia.

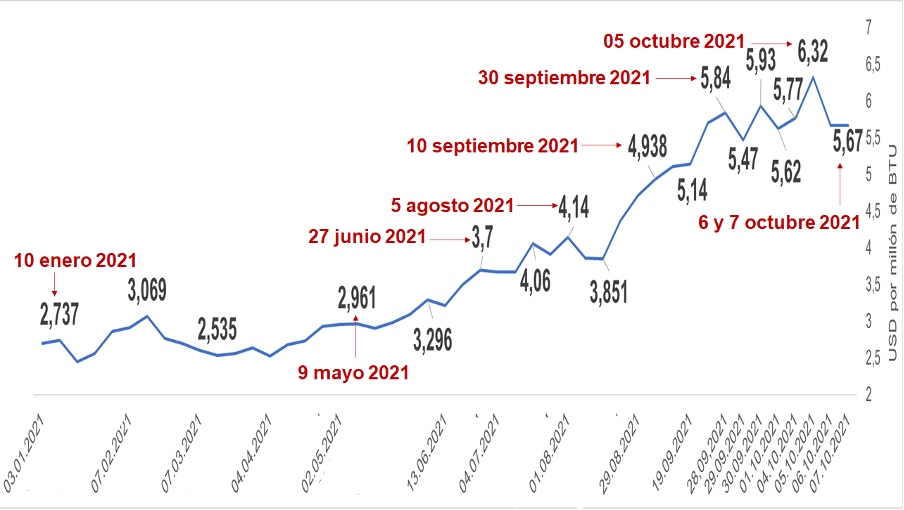

El mercado norteamericano

El Henry Hub Natural Gas (NGX1), marcador referente para el mercado de gas natural en EE.UU., que cotiza en la Bolsa de Valores de Nueva York (NYMEX), marcó un crecimiento del 145% en su cotización durante el 2021, con valores que no se registraban desde 2010 y 2011, cerrando la jornada del 07 de octubre en 5,67 dólares el millón de BTU (MMBTU).

COTIZACIÓN HENRY HUB NATURAL GAS (NGX1)

(03 enero – 07 octubre 2021)

El aumento del LNG en el mercado en Asia, permitió la entrada del LNG estadounidense; al mismo tiempo, las fuertes sequías en Argentina y Brasil, generaron un mayor aumento[9] en las importaciones de LGN desde EE.UU., convirtiendo a Brasil, junto con Corea del Sur y China, en los máximos receptores de gas estadounidense, lo cual ha incrementado su demanda durante la primavera y el verano en el hemisferio norte (otoño e invierno en Argentina y Brasil), aumentando su exportación en 14% desde octubre de 2020, logrando picos históricos, por encima de 10 mil millones de pies cúbicos/día, entre marzo y agosto de 2021. Entre el primero de junio y el 26 de agosto, la cotización del NGX1 subió 37%.

Al mismo tiempo, las altas temperaturas en el verano en EE.UU., llevó a la demanda local a ir consumiendo las reservas comerciales de gas estadounidense, lo que generó inconvenientes en el suministro del mismo, a lo cual se le suma el impacto que dejó el paso del huracán Ida, afectando hasta el 94,5% de la producción de gas en el Golfo de México al 01 de septiembre -la cual no se ha recuperado al 100%-, mientras que el huracán Nicholas obligó a cerrar la terminal de exportación de gas de Freeport LNG en Texas entre el 14 y 18 de septiembre.

El mercado europeo

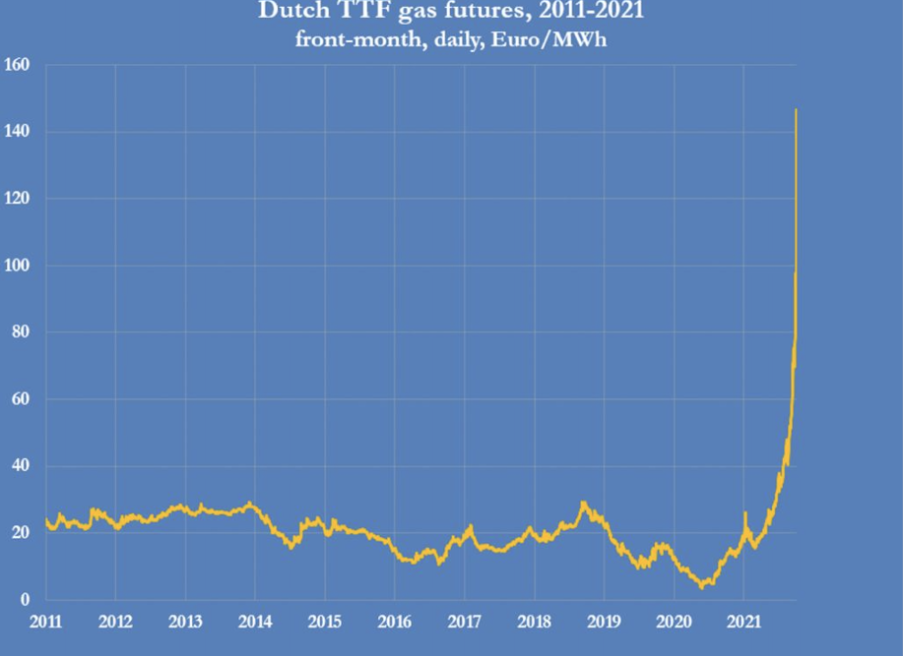

En lo que va del segundo semestre en el año, el valor del gas para el sector eléctrico ha aumentado en más del 165% el MWh, con picos que pasaron el 340%, marcados por la desinversión en la producción de gas, la caída en las reservas europeas de gas al 74% de su capacidad y la decisión de Rusia de ralentizar el suministro de gas a Europa desde finales de julio de este año, a la vez que Gazprom anunció, el 10 de septiembre, la culminación de la construcción del gasoducto Nord Steam 2[10] (55.000 millones m3 al año), el cual va desde Rusia hasta Alemania y entrará en operaciones a finales de este año.

El Dutch TTF Gas Future, el marcador que cotiza en la bolsa del ICE ENDEX del Intercontinental Exchange (ICE) para el mercado de gas en Europa, presentó un exorbitante aumento de 450% desde principios de 2021 (el 05 de octubre llegó hasta 550%), logrando picos históricos en su valor. Al cierre del 07 de octubre, el Dutch TTF cotizó en 96,584 euros el megavatio/hora (MWh), marcando su segunda jornada a la baja, desde las declaraciones, el 06 de octubre, del presidente de Rusia, Vladimir Putin, cuando afirmó[11] que la energética rusa Gazprom “necesita” cumplir con los acuerdos contractuales de suministro de gas a Europa a través de los gasoductos de Ucrania, a la vez que dejó claro que Rusia no está interesada, ni le conviene, que el precio del gas siga aumentando, lo cual llevó tranquilidad al mercado europeo.

El 06 de octubre, la cotización del Dutch TTF se disparó en un 39% en la jornada, llegando a un pico histórico de 161,5 euros/MWh; sin embargo, la intervención del presidente ruso hizo que la cotización del marcador del gas europeo cayera en más de 53 euros, hasta cerrar el día en 108,91 euros/MWh,

Los cuestionamientos hechos desde el parlamento europeo al gobierno de Vladimir Putin, donde varios diputados señalan que la falta de oferta de gas ruso es para presionar al gobierno de Alemania a aprobar la activación del transporte de gas por el gasoducto Nord Steam 2, unido a la “carrera” que están llevando a cabo Europa y Asia para abastecerse (a cualquier precio) de LNG y aumentar-recuperar sus reservas comerciales, para cubrir la demanda en la temporada de invierno, en medio de la crisis global en la producción de gas, generando gran incertidumbre ante la relación oferta-demanda en el mercado, llevó el precio del gas a cerrar el 05 de octubre en 116,02 megavatio/hora (MWh), subiendo 20% su cotización en 24 horas, superando, por primera vez, los 100 euros.

ALZA EN LA COTIZACIÓN DEL GAS PARA EUROPA

(29 septiembre 2020 – 07 octubre 2021)

El mercado asiatico

El marcador de LNG para el mercado asiático, el Japan / Korea Market (JKM Platts LNG), el cual cotiza tanto en la NYMEX como en el ICE, cerró el 06 de octubre en 56 USD/MMBTU, con un alza del 40% en la jornada, mostrando un aumento del 290% desde el 21 de junio, debido a la caída en los inventarios de gas en la región, el cierre de pozos, la caída en la producción y la influencia del precio de gas en Europa, en medio de la temporada de verano y las previsiones para el invierno.

Tanto China, como Japón, Corea y Taiwán, están avanzando en su propia “batalla” en contra de Europa para acceder al LNG estadounidense, a la vez que están comprando el gas natural licuado a cualquier precio, tanto en Asia como en Europa. Japón compró LNG por encima de su capacidad de almacenamiento y lo tiene en buques en sus costas, mientras que Corea, junto con Brasil, se convirtió en el máximo importador de NLG de EE.UU.; a su vez, China pasó a ser el mayor comprador de LNG en el mundo[12], desplazando a Japón. Según la agencia S&P Global Platts, el precio del JKM Platts caerá luego del invierno, con cotizaciones que pueden estar entre los 11 y los 15 dólares/MMBTU.

Por su parte, el pasado 21 de septiembre, el Secretario General de la OPEP, Mohammad Barkindo, y el presidente de Qatar Petroleum, Saad Sherida al Kaabi, dieron la advertencia y el alerta sobre la desinversión en la cual se encuentra la industria del gas, debido a la presión política internacional que se está ejerciendo en torno a la transición energética, creando, según palabras de ambos actores, “una crisis en el suministro del gas” y el aumento de su cotización que continuará afectando sus cotizaciones durante la temporada de invierno en el hemisferio norte.

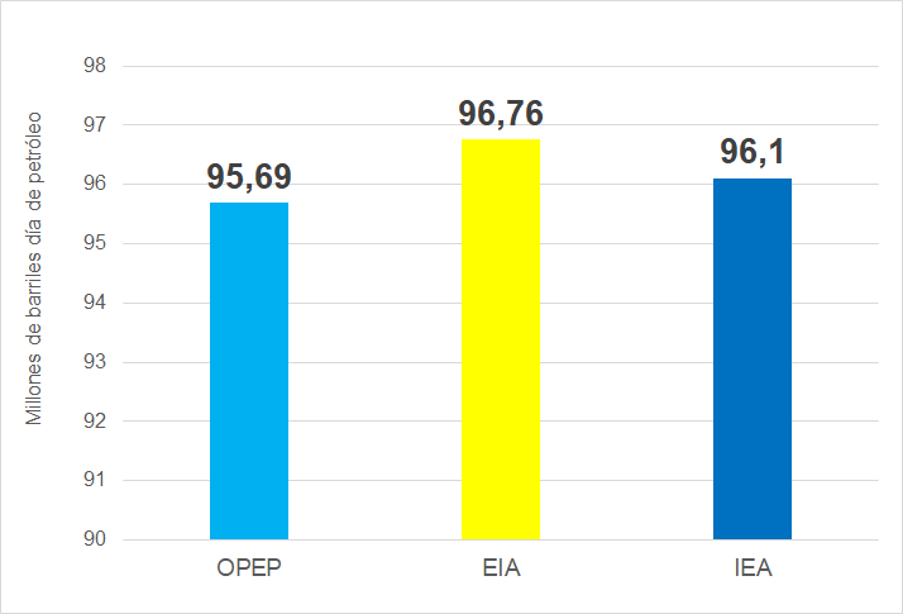

PRODUCCIÓN

Producción mundial de petróleo

Los datos del último Reporte Mensual del Mercado Petrolero[13]de la OPEP, ( el MOMR por sus siglas en inglés) del pasado 13 de septiembre coloca la producción mundial de petróleo, condensados, LNG y líquidos no convencionales, en 95,69 MMBD para el mes de agosto, mientras que la EIA lo proyectó en 96,76 MMBD y la IEA en 96,1 MMBD, una diferencia de 1,1 MMBD y 500 MBD, respectivamente, con respecto a los datos de la OPEP.

PRODUCCIÓN MUNDIAL DE PETRÓLEO

(agosto 2021)

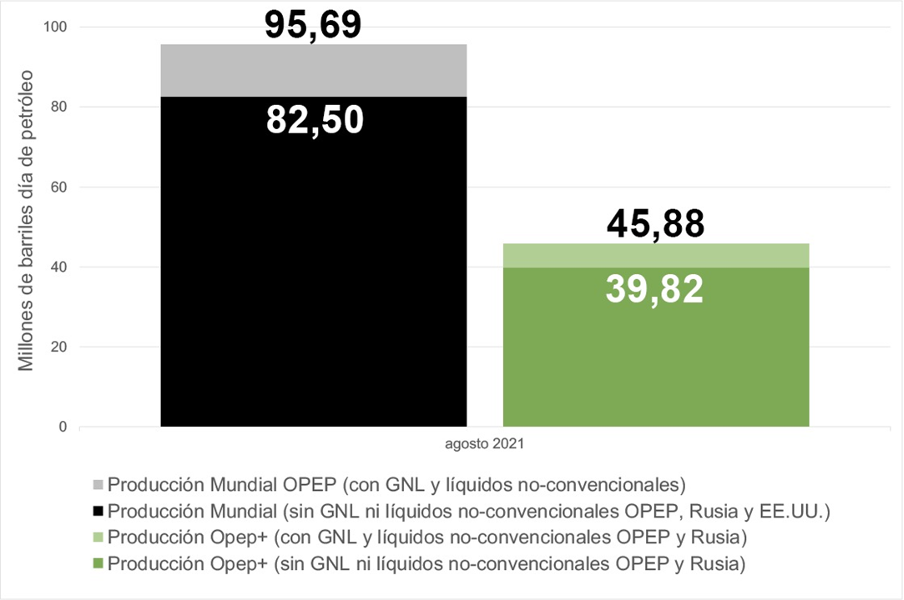

Si separamos los volúmenes de condensados, LNG y líquidos no convencionales, en EE.UU., Rusia y la OPEP, la producción mundial de petróleo se ubica en 82,5 MMBD, de acuerdo a los datos de la OPEP publicados en el MOMR referido, como a la información de la EIA correspondiente al 8 de septiembre y a los datos del Ministerio de Energía de Rusia publicados en agosto.

PRODUCCIÓN MUNDIAL

de Crudo, condensados, LNG y líquidos no convencionales

(agosto 2021)

Producción OPEP+

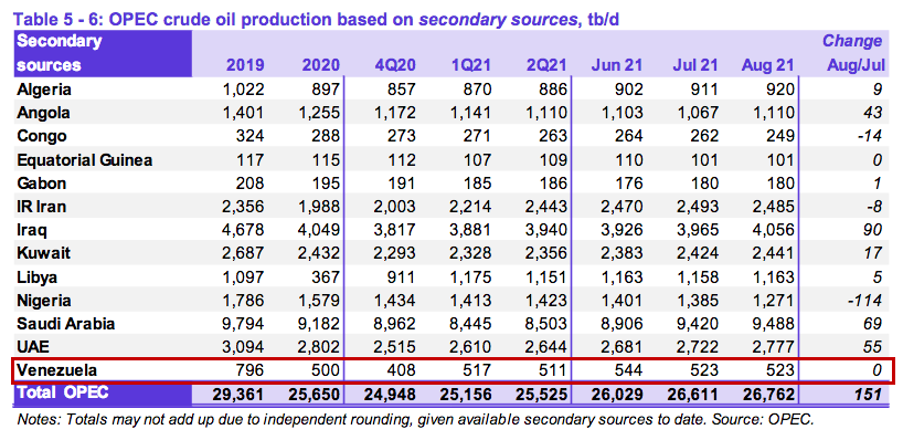

De los 82,5 MMBD correspondientes a la producción mundial de petróleo, el 48,26% corresponden a la OPEP+ con una producción de 39,82 MMBD. Del total de producción de la OPEP+, el 67,2 % –26,762 MMBD– corresponden a la producción de los países OPEP que participan de los recortes, mientras que el 32,8% –13,06 MMBD– corresponde a los países No-Opep que participan de los acuerdos.

Recortes de producción

En cumplimiento de los acuerdos de la 19ª Reunión de Ministros[14] de la OPEP+, en agosto de 2021 entró en vigencia una flexibilización de 400 mil barriles día (MBD) de petróleo en los recortes del grupo, ubicando el recorte total en 5,36 MMBD en el mes.

El resto de 2021 la producción de la OPEP+ se regirá según el esquema acordada el pasado 18 de julio, por lo cual el recorte de reproducción de septiembre quedará en 4,959 MMBD, en octubre 4,559 MMBD, en noviembre 4,159 MMBD y en diciembre en 3,759 MMBD, cerrando el año con una disminución de 5,94 MMBD respecto al recorte original de 9,7 millones de barriles día, iniciado el primero de mayo de 2020.

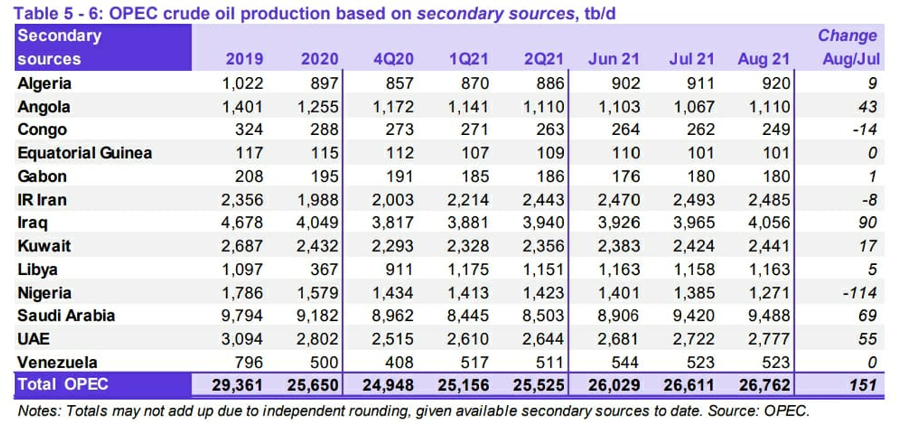

Producción OPEP

Según datos del MOMR de la OPEP del 13 de septiembre, la producción de petróleo de los países miembros al mes de agosto, fue de 26,762 MMBD –su nivel más alto en 16 meses– como consecuencia de la flexibilización de su producción.

PRODUCCIÓN DE PAÍSES OPEP

(agosto 2021)

Productores del Golfo

Arabia Saudita junto a los países del Golfo Pérsico (sin Irán), Emiratos Árabes Unidos, Kuwait e Irak, sumaron una producción de 18,762 MMBD –231 MBD más que en julio–, correspondiente fundamentalmente a la producción saudita, cifra que representa el 70,1% de la producción OPEP, y el 47,18% de la OPEP+.

Productores Africanos

Nigeria y el resto de los países africanos (sin Libia), Angola, Argelia, Congo, Gabón y Guinea Ecuatorial, presentaron una producción de 3,821 MMBD –75 MBD menos que el mes anterior–, la cual representa el 14,28% de la producción OPEP y el 9,6% de la producción OPEP+.

Productores fuera del acuerdo de recortes

Por su parte, Irán, Libia y Venezuela –los tres países de la OPEP exentos de recortes de producción– presentaron una producción conjunta de 4,162 MMBD, de los cuales 2,485 MMBD (59,71%) corresponde a Irán, equivalente al 9,32% de la producción de la OPEP. Libia produjo 1,165 MMBD (4,37% OPEP) y Venezuela 523 mil barriles día de petróleo (1,92% OPEP).

Estos resultados indican que las monarquías del Golfo e Irak, son los beneficiados del aumento en la cuota de producción acordado el pasado 18 de julio y ratificado el primero de septiembre, al ser los únicos países de la OPEP+ en ver aumentada, considerablemente, su producción, aumentando así su influencia en el mercado petrolero. Los problemas internos de Angola y Nigeria respecto a estabilizar y recuperar su producción, junto a los ya existentes en Irán, Libia y Venezuela, le permiten a los cuatro grandes productores del Golfo hacer una redistribución “de facto” de las cuotas oficiales de producción de los países miembros. Uno de los países más afectados es Venezuela dado el colapso de su producción (una caída del 83 % respecto al nivel de 2013) y la falta de perspectivas de su recuperación.

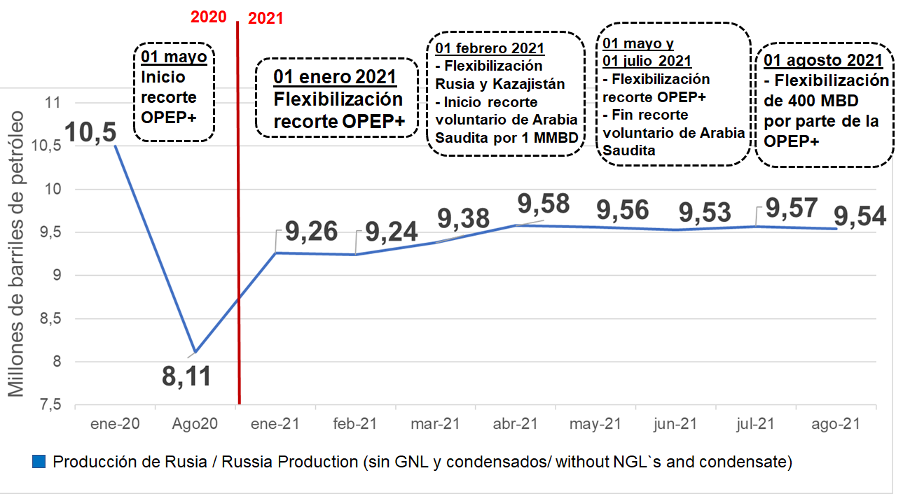

Rusia

De acuerdo a datos publicados por el Ministerio de Energía de la Federación Rusa[15], la producción de petróleo del país en agosto –sin Condensados, ni LGN– se ubicó en 9,54 MMBD, 30 mil barriles día menos que en julio, primera vez que se encuentra por debajo de su cuota de producción desde que comenzó los recortes de producción en mayo de 2020.

La producción petrolera rusa ha tenido un incremento anual de 430 MBD, un 4,72% respecto a sus niveles de producción de hace 12 meses, gracias a la política de flexibilización de recortes de la OPEP+. Sin embargo, todavía se ubica 960 MBD –un 9,15%– por debajo de sus niveles récord de producción en enero de 2020, de 10,5 MMBD, antes de la COVID-19.

PRODUCCIÓN DE PETRÓLEO DE RUSIA

(enero 2020- agosto 2021)

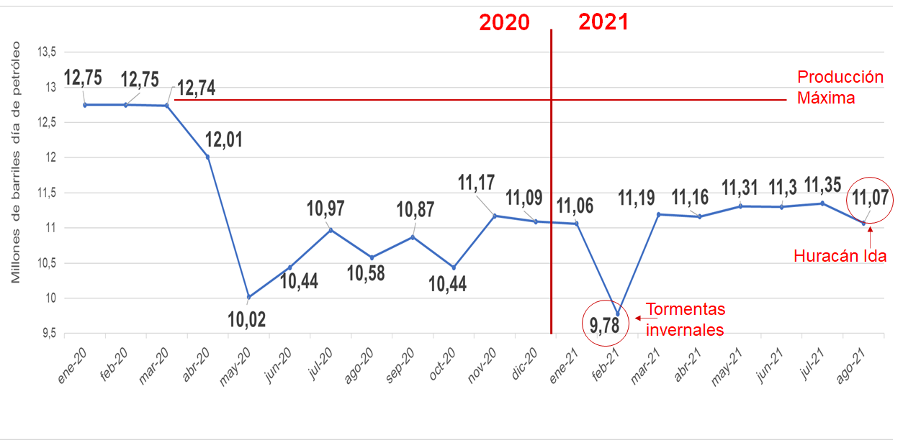

EE.UU.

La producción de petróleo en EE.UU. para el mes de agosto fue de 11,07 MMBD, estando levemente por debajo del promedio de 11,2 MMBD que se ha registrado desde noviembre de 2020.

El impacto del paso del huracán Ida por el Golfo de México afectó la producción de 30 millones de barriles de petróleo entre el 27 de agosto y el 23 de septiembre, provocando la caída mensual de 225 MBD en agosto y 770 MBD en septiembre; la recuperación de las operaciones en el Golfo de México tardaron 20 días, logrando que la producción cerrase en 11,1 MMBD y 11,3 MMBD, para la semana del 24 de septiembre y del primero de octubre, respectivamente, según los datos de la EIA en su reporte semanal del 06 de octubre[16].

La EIA en su Short-Term Energy Outlook (STEO) del 08 de septiembre[17], proyecta una producción de petróleo en los EE.UU. de 10,7 MMBD para septiembre.

PRODUCCIÓN DE PETRÓLEO DE EE.UU. *

(enero 2020 – agosto 2021)

Fuente: Elaboración propia con datos del STEO del 10 de agosto de 2021 de la Administración de Información Energética de EE.UU. (EIA).

Por su parte, la cantidad de taladros activos en EE.UU. se vieron afectados por el paso del huracán Ida, donde las plataformas en el Golfo de México tuvieron que ser evacuadas, con lo cual la actividad de taladros, al cierre de la semana del 03 de septiembre, bajó de 410 a 394. Al 17 de septiembre, se registraron 411 taladros operativos, manteniendo la recuperación en la actividad, la cual alcanzó los 433 taladros al cierre de la semana del 08 de octubre, presentando un aumento anual de 240 taladros, pero 279 por debajo de la actividad presentada en 2019, según el reporte semanal de Baker Hughes[18].

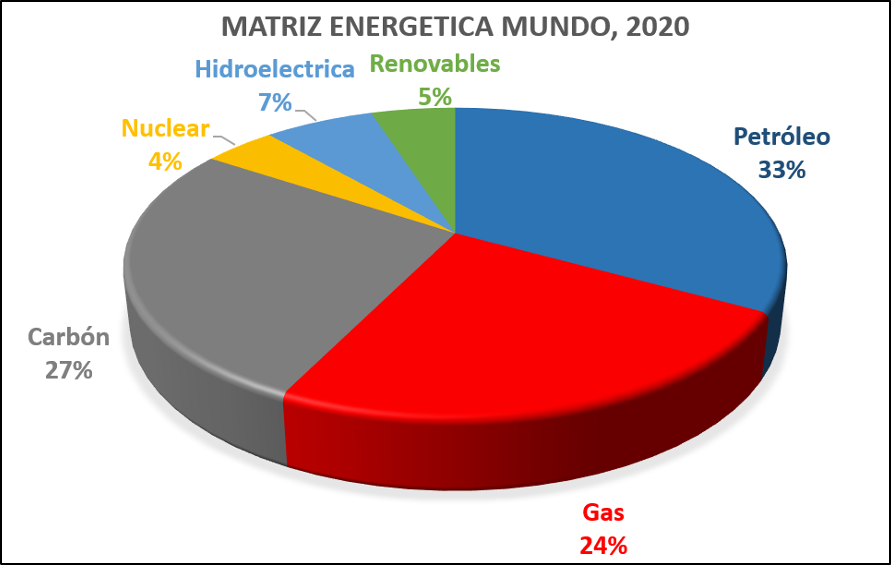

Dificultades de la transición energética.

La crisis del precio del gas que han experimentado Europa y Asia refleja –entre otros muchos aspectos– la alta dependencia de las economías industrializadas respecto a las energías fósiles y las debilidades en la viabilidad de la transición energética, por lo menos en los términos y metas que se debaten en Europa.

El precio del gas en Europa ha experimentado un alza del 370% entre mayo y octubre, lo cual se ha reflejado en un importante incremento en los precios al consumidor final, afectando el proceso de recuperación económica por el aumento de los costos de los servicios de gas doméstico y electricidad para la población en general, y los costos del sector industrial y manufactura, presionando sobre la inflación, factor de riesgo que ha emergido en la economías post-Covid.

Existe un conjunto de factores que han incidido en el alza de los precios del gas en Europa: el alza de los precios del petróleo a los cuales están indexados los precios del gas, la restricción en la infraestructura de transporte y distribución, las restricciones en el suministro de gas ruso a través de Ucrania, la demora en activación de la segunda fase del gasoducto Nord Stream –sujeto a sanciones y objeciones por parte de EE.UU– así como el incremento del precio del Gas Natural Licuado (LNG por sus siglas en inglés) en el mercado asiatico, cuyos países han incrementado su demanda en la carrera por la recuperación económica.

Aunque son mercados con características distintas, el incremento del precio del LNG en Asia y Europa ha provocado un incremento de los cargamentos de exportación de gas –vía LNG– desde los EE.UU., lo cual ha incidido en un aumento del precio del gas natural en el mercado norteamericano.

El incremento del precio del gas natural y el LNG está afectando la recuperación de la economía de los países industrializados, quienes no cuentan con una energía sustitutiva que no sea de origen fósil. Las energías renovables: eólicas y solar, sencillamente no cubren las necesidades energéticas de Europa y Asia –consumidores netos de energía– ni siquiera en una situación coyuntural como la planteada actualmente.

Ante la subida del precio del petróleo y del gas natural, los grandes consumidores del sector industrial, eléctrico y manufactura, sin ninguna otra alternativa energética “verde” o renovable, han optado por utilizar el carbón –incrementando a su vez su precio– e incluso se inclinan por el uso de la energía atómica, dos fuentes de energía más contaminantes y peligrosas que ninguna otra.

Los generadores de políticas públicas se encuentran ante la disyuntiva de cómo satisfacer las presiones y expectativas de la opinión pública en torno al problema del cambio climático, lo cual se ha transformado en un tema del debate político sobre todo en Europa y los EE.UU., y a la vez, garantizar la recuperación de la economía ante los efectos devastadores de la pandemia de la COVID.

Por otra parte el lobby y la presión de las empresas que desarrollan energías renovables adelantan una fuerte campaña para favorecer la venta y uso de sus productos que muchas veces se basan en la promesa –sin sustento técnico-económico– de una pronta sustitución de las energías fósiles, creando expectativas que no están sustentadas en la realidad, provocando desinversión en el sector de energías convencionales y la toma decisiones políticas que comprometen la seguridad energética y las posibilidades de desarrollo económico de los países dependientes de la importación de energía.

El cambio climático y la reducción de las emisiones de carbono al medio ambiente debe ser un objetivo compartido por la comunidad internacional, pero atendiendo a las tremendas asimetrías del desarrollo entre los países.

El mundo desarrollado –incluyendo a China– deben adecuar sus patrones de consumo para disminuir el gasto dispendioso de la energía y las emisiones al medio ambiente, puesto que son estos los países más contaminantes. Los parques industriales y manufactureros de las grandes economías industrializadas deben adecuarse para utilizar tecnologías más eficientes, menos contaminantes e intensivas en el consumo de energía.

Los que está claro –y demostrado con la crisis del gas y el incremento del precio del petróleo– es que no existe ninguna energía renovable capaz de sustituir en el corto plazo ni a las energías fósiles –petróleo y gas– ni al l carbón las cuales, según datos de la Agencia Internacional de Energía al 2020, todavía constituyen el 84% de la matriz energética mundial, mientras que las renovables constituyen solo el 5%

Una transición energética y una estrategia de reducción de emisiones de carbono al medio al ambiente, debe pasar –necesariamente– además de un cambio de los patrones de consumo, en la reducción de los gastos suntuosos e intensivos de la energía, así como insistir en la transición del carbón al gas, las adecuaciones tecnológicas a los grandes complejos industriales y de manufactura hacia tecnologías más eficientes, y la reducción de las emisiones en el sector transporte, favoreciendo medios masivos y más eficientes del transporte colectivo.

Irán-EE.UU.: En espera de reiniciar las negociaciones.

La comunidad internacional está a la espera de la séptima ronda de negociaciones de la Comisión Conjunta del Plan de Acción Integral Conjunto (JCPOA[19], por siglas en inglés), en la ciudad de Viena (Austria), para dar continuidad a las conversaciones una vez instalado el nuevo gobierno irani de Seyyed Raisi.

El pasado 21 de septiembre, previo a la participación de Irán y EE.UU. en la Asamblea General de la ONU, el portavoz del Ministerio de Exteriores iraní, Saeid Jatibzade, aseguró que las reuniones de la Comisión, donde autoridades de ambos países mantienen reuniones indirectas, se “reanudarán en las próximas semanas”[20]. Ese mismo día, el presidente estadounidense, Joe Biden, afirmó que su gobierno “está trabajando con el P5+1 para que Irán participe diplomáticamente y busque un retorno al JCPOA”, reiterando que en su administración “estamos preparados para volver al pleno cumplimiento (del JCPOA), si Irán hace lo mismo”[21].

Por su parte el ministro de Exteriores de Irán, Hossein Amir Abdolahian manifestó la completa disposición del gobierno de Seyyed Raisi para retomar “muy pronto” las negociaciones con la Comisión en Viena. Sin embargo, aclara que las nuevas autoridades están “evaluando” las anteriores 6 rondas de reuniones donde participó el gobierno anterior, el de Hassan Rohani.

Antes, el 15 de septiembre, una inesperada declaración proveniente de un alto funcionario israelí, el Ministro de Defensa de Israel, Benny Gantz, manifestó[22] su disposición para que EE.UU. negocie un nuevo acuerdo con Irán, lo cual parece indicar un cambio en la postura israeli y abre la posibilidad de una aceptación en Israel a un acuerdo que puedan llegar a firmar las autoridades estadounidenses e iraníes para que ambas partes regresen al acuerdo nuclear original de la JCPOA.

El camino diplomático parece ser la vía escogida por las administraciones de ambos países para lograr un acuerdo, que levantaría las sanciones en contra de Irán y volvería a traer a la nación persa en su rol como un importante productor de petroleo y gas, un factor de equilibrio en el mercado petrolero internacional.

Noruega: Centroizquierda gana las “elecciones climáticas”

El pasado 13 de septiembre se llevaron a cabo en el Reino de Noruega, el mayor productor de petróleo y gas de europa, las elecciones parlamentarias para formar gobierno, las cuales fueron ganadas por la centroizquierda con el 47,1% de los votos, 88 diputados, con lo cual pueden formar gobierno sin depender del apoyo de los Verdes (Ecologistas) y los Rojos (ex comunistas). El Partido Laborista, pese a su segunda peor elección en 100 años, fue el partido más votado, con el 26% de los votos, por lo cual su líder, Jonas Gahr Støre, formará gobierno con el Partido Centrista (13,5%) y la Izquierda Socialista (7,6%), con lo cual, desde el 14 de septiembre se instalaron las negociaciones para conformar el nuevo ejecutivo.

Lo importante en estas elecciones es que el tema central de discusión, fue el clima, las emisiones de carbono y las fuentes de energía. Por un lado, los laboristas y los centristas concuerdan en que la reducción de emisiones de carbono, con respecto a 1990, debe ser del 55%; por su parte, el otro socio para formar gobierno, los izquierdistas socialistas, exigen que sea del 70%. A su vez, el nuevo gobierno aseguró que dará continuidad a la industria de los hidrocarburos, pero limitará sus inversiones y no realizará[23] ningún tipo de nueva actividad en las zonas más al norte de la Plataforma Continental de Noruega[22], lo cual refiere al Mar de Barents y el Mar de Groenlandia.

Igualmente, se invertirá en la descarbonización[25] en la plataforma continental noruega (Mar de Noruega, Mar de Groenlandia y Mar de Barents) y, según el propio Støre, no habrá nuevas operaciones de exploración en el Mar de Barents[26]. El nuevo gobierno dejó claro que, para impulsar, incentivar y financiar las energías renovables y lograr “el cambio verde”, es necesario contar con los ingresos que aporta la industria de los hidrocarburos.

En Noruega, la industria de los hidrocarburos representa el 14% del PIB, más del 40% de sus exportaciones y el 9% de la fuerza laboral (160 mil empleados), donde los excedentes derivados de la producción de sus hidrocarburos son depositados en dos fondos soberanos pertenecientes al Estado, agrupados en el Fondo de Pensiones del Gobierno de Noruega, el cual tiene un valor de 1,3 billones de dólares.

Dichos ingresos petroleros han permitido que el Estado financie e incentive la producción y el uso de energías renovables, convirtiendo a Noruega en el país con más ventas de autos eléctricos y la nación que más hace uso de las energías renovables.

ECONOMÍA

Las perspectivas de recuperación económica durante 2021 y 2022 se mantienen, bajo el supuesto que la pandemia se encuentra en una fase de contención en las economías industrializadas y emergentes, manteniendo el ritmo de crecimiento de la actividad productiva. Desde el punto de vista económico, se estima que la COVID-19 ya no frenará la recuperación más allá de los niveles actuales, a pesar del reciente aumento de los casos de COVID-19 en Estados Unidos y otros países desarrollados y emergentes.

De acuerdo a los análisis económicos de la OPEP, la previsión de crecimiento del Producto Interno Bruto mundial se mantiene sin cambios para 2021 y 2022 en el 5,6% y el 4,2%, respectivamente.

La previsión de crecimiento económico para Estados Unidos se mantiene sin cambios en el 6,1% para 2021 y el 4,1% para 2022. Igualmente, en el caso de la zona euro (4,7% para 2021 y el 3,8% para 2022), Japón (2,8% y 2,0%) y China (8,5% y 6%). En cambio, para la India, 2021 se ha revisado a la baja hasta el 9% (desde el 9,3% en agosto), tras una recuperación más débil de lo previsto, manteniendo la previsión de crecimiento para 2022 de 6,8%. Son también positivas las previsiones para otras economías como Brasil (4,7% y 4,2%) y Rusia (3,5% y 2,5%). Esta última, beneficiándose de los acuerdos de la OPEP+ para estabilizar el mercado del petróleo.

Entre los elementos más sensibles a ser monitoreados se encuentra la inflación, en aumento en muchos países del mundo, debido a factores como los masivos paquetes de ayuda monetaria, la flexibilización en las restricciones de movimientos durante el primer semestre del año con lo que aumentó la demanda de bienes y servicios, y las perturbaciones temporales de la oferta, particularmente restringida por la afectación en las cadenas de suministro e insumos y del comercio mundial.

De lo anterior, el principal factor es el de la oferta de bienes y servicios, ya que, como consecuencia de los cierres y limitaciones a la producción durante el 2020, las economías de escala de muchas industrias fueron afectadas en su capacidad de responder a la demanda creciente de productos, por lo que los bienes existentes en el mercado podrían responder a la misma con un incremento de precios, como efectivamente está ocurriendo. Queda por ver la duración y la magnitud de dicho aumento y cómo afectará la recuperación económica post-pandemia.

En cuanto a la inflación, se esperaría que ésta no supere la media anual de los países de la Organización para la Cooperación y el Desarrollo Económico (OCDE), en torno al 2% para 2021 y por debajo de esa cifra para 2022.

De esta manera, de acuerdo con las estimaciones económicas del MOMR, los bancos centrales del denominado G4 (Estados Unidos, la zona euro, Reino Unido y Japón, emisores de las divisas más importantes), no realizarán subidas inesperadas de los tipos de interés antes de 2023.

Sin embargo, Estados Unidos ha recuperado solo unos 17 millones de puestos de trabajo de los 22,4 millones perdidos durante 2020, como consecuencia de los cierres de fábricas y comercios, como parte de las medidas para contener el brote de COVID-19, lo que equivale a un 76% del total pre-pandemia. De esta manera, la escasez de mano de obra en determinadas áreas y países, sobre todo en el sector de los servicios, podría tener un impacto inflacionario.

Adicionalmente, existen elementos políticos que influirán en el ámbito económico durante los próximos meses, como las actuales discusiones sobre políticas fiscales en el Congreso de los Estados Unidos, las elecciones generales en Alemania y la posibilidad de que aumenten los impuestos en varias economías en medio de la acumulación de deuda soberana que continúa incrementándose, como consecuencia de los enormes paquetes de ayuda económica aplicados por Estados Unidos y otras naciones industrializadas y emergentes, para paliar el impacto de la pandemia.

En el caso particular de los norteamericanos, la Cámara de Representantes y el Senado de los Estados Unidos, aprobaron a comienzos de octubre, el proyecto de ley de financiación temporal del Presidente Biden, evitando el cierre técnico del Ejecutivo mediante una prórroga hasta el 3 de diciembre. Adicionalmente, Biden espera que sea aprobado su proyecto de ley de infraestructura, el cual es rechazado por varios miembros de su partido, mientras que cuenta con apoyo republicano en el Senado. Este proyecto plantea invertir más de 4 billones de dólares en infraestructura vial y aérea, mejoras en Internet y en abordar la emergencia climática.

En cuanto a China, como consecuencia del incremento de los precios del petróleo y el gas, se determinó aumentar la producción de carbón en Mongolia Interior (norte del país), para poder asegurar el funcionamiento de sus fábricas, así como la calefacción de los hogares. Esta situación ha puesto de relieve una vez más la dificultad de reducir la dependencia de la economía mundial de los combustibles fósiles.

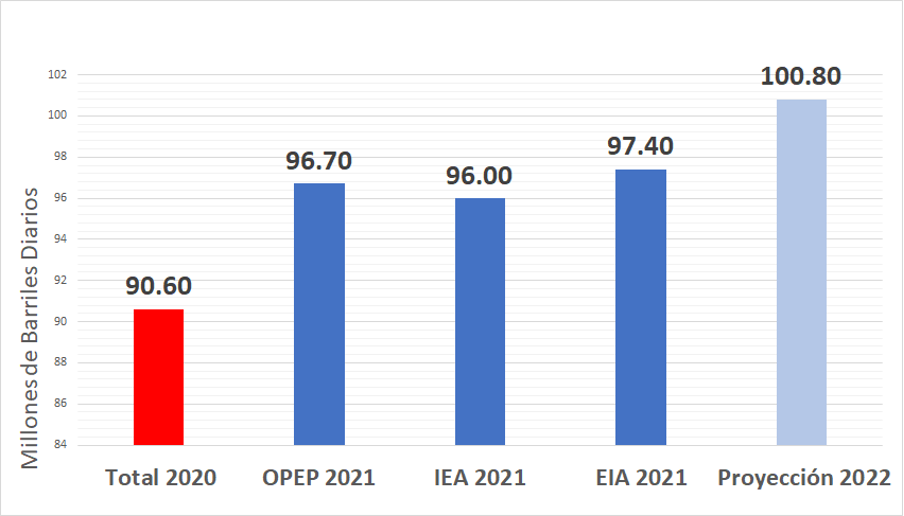

DEMANDA

De acuerdo al MOMR de septiembre de 2021, se espera que la demanda mundial de petróleo aumente en 6,0 MMBD, con un ligero ajuste al alza respecto a la estimación de agosto (+0,1), alcanzando 96,7 MMBD al cierre del año.

Por su parte, la Agencia Internacional de Energía (IEA, por sus siglas en inglés) mantiene su estimación del mes anterior, de 96 MMBD, debido al equilibrio entre la previsión de una caída en la demanda mundial durante el tercer trimestre de 2021 (por el resurgimiento de casos por contagio de la COVID-19 en Asia) y la proyección de una recuperación de 1,6 MMBD en el consumo de petróleo para octubre, con expectativas al alza en noviembre y diciembre. Mientras que la Administración de Información de Energía de los Estados Unidos (EIA), ajustó su pronóstico ligeramente a la baja (-0,2), en 97.4 MMBD.

Los tres organismos energéticos mantienen sus premisas sobre una mayor demanda de petróleo para el segundo semestre de 2021, apoyadas por una movilidad creciente, una actividad económica y comercial más dinámica y por el avance de las vacunaciones masivas.

De esta manera, se mantienen los escenarios positivos basados en un crecimiento económico sostenido, apoyados en los paquetes de estímulo de las principales economías y en un mayor control sobre la COVID-19.

Adicionalmente, en el contexto actual de las restricciones en el acceso de Europa al gas natural y las necesidades de los meses del invierno, la demanda de crudos y derivados podría comenzar a incrementarse a una tasa mayor de la inicialmente planteada.

Para 2022, se prevé que la demanda mundial de petróleo aumente en 4,2 MMBD en términos interanuales, revisada al alza en unos 0,9 MMBD en comparación con el informe del mes pasado, esperando que el ritmo de recuperación será más fuerte a medida que el impacto de pandemia se logre minimizar, llevando la demanda total a 100,8 MMBD y superando los niveles previos a inicio de ésta.

Del aumento de la demanda de 4,2 MMBD prevista para el 2022, se estima que 1,8 MMDB interanual corresponda a los países OECD, mientras 2,3 MMDB corresponda a los países no pertenecientes a la misma, sustentada en una mayor actividad económica de las principales economías, destacando China e India.

DEMANDA MUNDIAL DE PETRÓLEO

(2020 – 2021)

ESTADOS UNIDOS

Según los últimos datos disponibles, para julio, la demanda de petróleo estadounidense aumentó en aproximadamente 3,0 MMBD (16%) respecto al año anterior, alcanzando los 21 MMBD. La gasolina (1,0 MMBD interanual), el jet/queroseno (0,6 MMBD) y el GLP (0,5 MMBD) representaron la mayor parte de dicho aumento. Tanto la gasolina como el queroseno aumentaron casi 1,6 millones de barriles diarios en conjunto. tanto por el incremento de 11,5% del transporte terrestre, según la Administración Federal de Carreteras[27], así como la producción industrial, ya que los combustibles requeridos por esta aumentaron en 9,9% interanual.

El aumento de las tasas de vacunación y el impacto esperado de los programas de estímulo junto con un mayor ahorro de las familias son la base de los pronósticos positivos para la demanda de petróleo durante el resto del año 2021, teniendo en cuenta incluso la posible aparición de nuevas variantes del COVID-19.

Para 2022, se prevé que la demanda de petróleo de Estados Unidos se incremente en más de 0,9 millones de barriles al día, con la petroquímica y el transporte como los sectores de la economía que más petróleo requerirán. Como limitantes a la demanda podrían actuar la reducción de los viajes de negocios y la continuación de los programas de sustitución de combustibles y de eficiencia en el consumo.

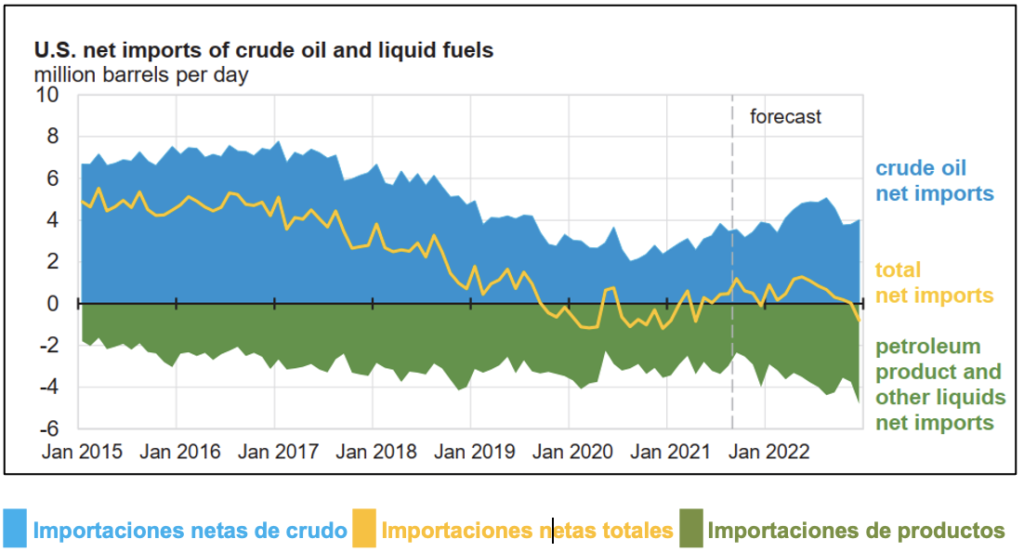

IMPORTACIONES NETAS ESTADOUNIDENSES DE PETRÓLEO CRUDO Y COMBUSTIBLES LÍQUIDOS

(MMBD, Proyección marzo 2021- diciembre 2022)

CHINA

La demanda de petróleo de China aumentó alrededor de 0,2 MMBD interanual en julio (1,4%), impulsada principalmente por la fuerte demanda de destilados ligeros para la petroquímica, GLP y nafta, informó la Oficina Nacional de Estadísticas de China[28] el pasado 16 de septiembre.

Hasta el mes de julio la demanda de petróleo china registró un incremento de casi 1,2 MMBD en comparación con el mismo periodo de 2020, con el primer trimestre mostrando un aumento de alrededor de 1,7 MMBD interanual, dado una mayor demanda de destilados ligeros y de combustible para el transporte, como consecuencia del incremento de la movilidad terrestre y los vuelos de pasajeros.

Con la reciente promulgación de medidas para contrarrestar la propagación de la variante del Delta, junto con la desaceleración de los principales indicadores macroeconómicos, la demanda de petróleo pudiera verse afectada negativamente. No obstante, la demanda global de China para 2021 se mantiene y se espera que se sitúe en torno a los 1,1 MMBD.

Igualmente, para 2022, se prevé que la demanda de petróleo continúe incrementándose, apoyada por las previsiones de crecimiento económico, con los sectores de transporte y la industria manufacturera como pilares, seguidos de la petroquímica.

INDIA

La demanda de petróleo de la India se incrementó en 0,3 MMBD interanual en julio (8%), alcanzando la cota de 4,14 MMBD. Sin embargo, la demanda se mantuvo por debajo de los niveles de julio de 2019 en 0,3 MMBD, debido principalmente al retraso de los destilados medios.

El incremento se basa principalmente en un mayor consumo de gasóleo y gasolina en el marco de una mayor movilidad interna y a una mejora en las actividades agrícolas e industriales, con esta última aumentando en más de 127% respecto al mismo periodo en 2020, de acuerdo a la Organización Central de Estadística de la India.

La demanda de gasolina está ahora a la par con los niveles anteriores a la pandemia y mostró un aumento marginal en comparación con julio de 2019. Por su parte, los destilados ligeros, el GLP y la nafta aumentaron marginalmente de enero a julio en comparación con el mismo período del año pasado, apoyados por una demanda petroquímica constante y un aumento de la demanda de GLP para uso doméstico.

Para 2022, se espera que la demanda de petróleo de la India continúe incrementándose, superando los niveles previos a la pandemia, basados en una mejor contención del coronavirus. Los productos refinados para la industria y los combustibles para el transporte, serán los que impulsen el incremento.

ALMACENAMIENTO

La tendencia del mercado sigue apuntando a que continuará el drenaje de inventarios en 2021, para ubicarse por debajo de los niveles récord alcanzados en 2020 y del promedio en el período 2015-2019, superior al aumento en el almacenamiento de productos petroleros en el mismo período.

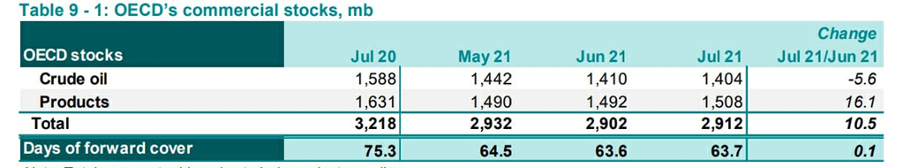

Países OCDE

De acuerdo al MOMR de la OPEP de septiembre, los inventarios comerciales de crudo y productos de los países OCDE ajustaron sus datos, ubicándose en julio en 2.912 millones de barriles, 10,5 millones de barriles menos que en junio, cayendo en 306 millones de barriles con respecto al mismo período de 2020 (36 millones más que la diferencia anual en junio) y 106,9 de barriles por debajo del promedio de los últimos 5 años (16,5 millones más que en junio). Los días de cobertura de los inventarios fue de 63,7 días, aumentando 0,1 días con respecto a junio y siendo 11,6 días más bajo que en julio de 2020.

Los únicos inventarios comerciales de crudo y productos petroleros que no presentaron una caída mensual en los países OCDE, fueron las reservas europeas, las cuales tuvieron un aumento mensual de 12,2 millones de barriles en julio, según los datos de la OPEP.

OPEP: INVENTARIOS DE CRUDO PAÍSES OCDE

(julio 2020 – julio 2021)

Del total de inventarios comerciales OECD, 1.404 millones de barriles corresponden a crudo, presentando un caída de 5,6 millones de barriles en relación a junio de este año, ubicándose 183,5 y 106,5 millones de barriles de petróleo por debajo de junio de 2020 y el promedio de los últimos 5 años, respectivamente.

Mientras, 1.508 millones de barriles de los inventarios comerciales corresponden a los productos petroleros, presentando un aumento de 16 millones de barriles con respecto a junio, así como de 5,8 más alto que el promedio de los últimos 5 años, pese a presentar una baja de 122,6 millones con respecto a junio de 2020.

Por su parte, la EIA, en el STEO del pasado 8 de septiembre, estimó en 2.865 millones de barriles el total de inventarios de crudo y productos petroleros en los países OCDE para el mes de julio, una caída mensual de 11 millones de barriles, previendo la existencia de una disminución anual 346 millones de barriles, 16 millones más que la diferencia anual estimada el mes anterior.

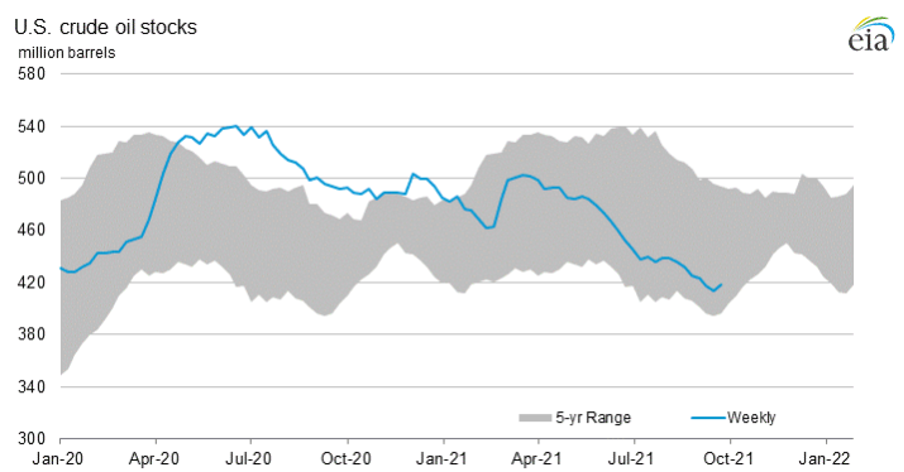

EE.UU.

Desde el 27 de agosto, cuando el huracán Ida tocó las aguas del Golfo de México, afectando en 30 millones de barriles la producción de petróleo, los inventarios comerciales de crudo en EE.UU. tuvieron un drenaje de 4,5 millones de barriles, para ubicarse en 420,887 millones de barriles al primero de octubre, según datos del reporte semanal de la EIA del 06 de octubre[29], presentando una disminución anual de 72 millones de barriles de crudo almacenado, 4 millón de barriles menos que la relación anual registrada en agosto.

Entre el 27 de agosto y el 17 de septiembre, se drenaron 11,4 millones de barriles de las reservas comerciales estadounidenses, lo cual fue compensado con una sorpresiva recuperación de 6,9 millones de barriles entre el 18 de septiembre y el primero de octubre.

En lo que va del año 2021, los inventarios comerciales estadounidenses han caído 64 millones de barriles, pese a presentar un aumento de 16 millones de barriles de almacenamiento entre el 19 de febrero y el 19 de abril (producto de la tormenta de invierno que afectó las operaciones petroleras en Texas y Louisiana) y de 6,92 millones de barriles la semana del primero de octubre, luego de la recuperación de la producción en el Golfo de México.

En agosto de 2021, los inventarios comerciales estuvieron en 424,029 millones de barriles, disminuyendo 15,07 millones de barriles con relación a julio (bajando 8,1 millones más que la relación mensual registrada el mes anterior) y 51,8 millones con enero de este año. Las proyecciones de la EIA para el mes de septiembre, prevén un alza de 3,76 millones de barriles en los inventarios comerciales, con una media de 427,79 millones de barriles en el mes.

INVENTARIOS COMERCIALES DE CRUDO EN EE.UU.

(enero 2020 – 01 octubre 2021)

La tendencia de los inventarios de crudo en EE.UU. en 2021 sigue estimándose a la baja, ajustando la proyección para el cierre del año para quedar en 435,668 millones de barriles, 5 millones menos que la proyección estimada en agosto.

Para el primero de octubre, los días de cobertura bajaron a 27,6 días en la semana. Al momento de la llegada del huracán Ida al Golfo de México, 27 de agosto, los días de cobertura fueron de 26,5 días. Entre finales de febrero y el 19 de marzo de 2021, los días de cobertura estuvieron por encima de los 40 días, registrando el 12 de marzo el récord histórico de 41,8 días.

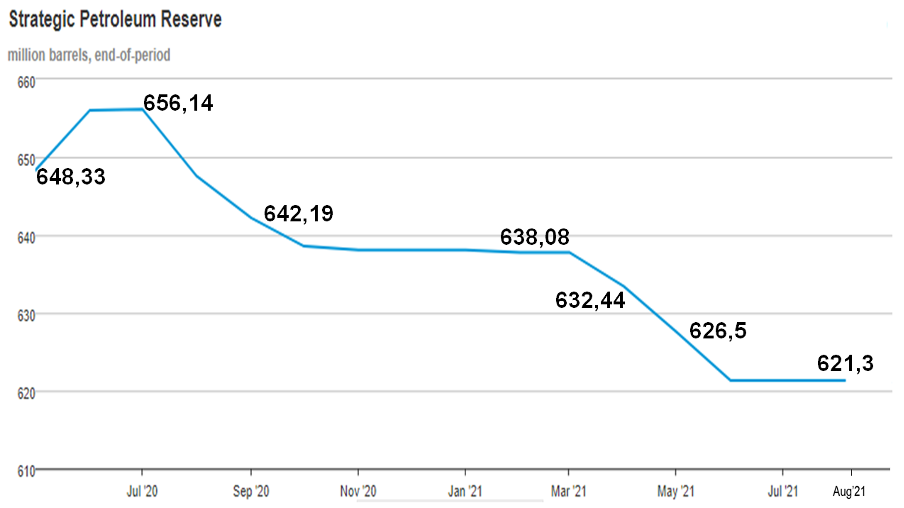

Por su parte, para el mismo primero de octubre, las reservas estratégicas se ubicaron en 617,77 millones de barriles de petróleo, 3,5 millones de barriles menos que la semana del 03 de septiembre, presentando, por primera vez desde el 25 de junio (cuando drenaron 5,2 millones de barriles en una semana), una caída en sus registros, y por 4 semanas consecutivas. Sin embargo, los datos de agosto no registraron variaciones, manteniendo los volúmenes de las reservas estratégicas en 621,3 millones de barriles de petróleo, nivel que, al último registro mensual, se ha mantenido invariable desde junio de 2021.

Las reservas estratégicas norteamericanas presentan una caída de 28,693 millones de barriles sobre su nivel más alto en agosto de 2020, cuando el ex presidente estadounidense, Donald Trump, autorizó, en abril del año pasado, el uso de las reservas estratégicas para almacenar la producción en exceso de las operadoras norteamericanas para impedir el cierre de su producción, ante el colapso del Cushing Oklahoma, el cual, desde noviembre de 2020, ha venido drenando inventarios hasta colocarse, al 10 de septiembre, en 35,316 millones de barriles, una caída semanal de 1,1 millones de barriles, tras registrar 36,419 millones de barriles el 03 de septiembre, luego de tres semanas de aumento que le permitieron recuperar 2,8 millones de barriles desde el 13 de agosto, cuando registró su volumen más bajo desde octubre de 2018.

RESERVAS ESTRATÉGICAS

DE PETRÓLEO DE EE.UU.

(mayo 2020– agosto 2021)

VENEZUELA

La producción petrolera venezolana continúa estancada, al mantenerse en torno a los 500 mil barriles día por tercer mes consecutivo. De acuerdo al Reporte Mensual de la OPEP (MOMR) emitido el pasado 13 de septiembre de 2021, la producción de petróleo del país se ubicó en agosto en 523 MBD, confirmando los graves problemas de gestión y el colapso de la industria petrolera nacional, que ha perdido el 83% de su capacidad de producción en el periodo 2014-2021.

PRODUCCIÓN DE PETRÓLEO DE LOS PAÍSES OPEP

(agosto 2021)

Pese a los reiterados anuncios del gobierno venezolano de incrementar la producción petrolera a 1,5 MBD para finales de 2021, PDVSA no ha logrado superar los 500 MBD desde el mes de febrero. Por el contrario, las capacidades de la industria petrolera nacional cada vez se encuentran más disminuidas debido al deterioro de la infraestructura, la suspensión de los trabajos de subsuelo, recuperación secundaria, sumado a la caótica gestión y la falta de personal calificado, sin ningún plan de recuperación y sin perspectivas de mejorar en el corto plazo.

Al colapso de la producción de petróleo y gas, se suma el hecho de que las exportaciones petroleras del país se encuentran en su nivel más bajo del último año, desaprovechando los ingresos extraordinarios producto de la importante recuperación del precio del petróleo.

Para el mes de septiembre las exportaciones alcanzaron los 414 mil barriles por día, distribuidos en 19 cargamentos, lo que representa una reducción de 34% respecto al mes de agosto, de acuerdo a datos emitidos por empresas de rastreo de buques y tanqueros a los cuales tuvo acceso Reuters[30].

A tan solo tres meses para finalizar el año 2021, la promesa hecha por maduro y su ministro de petróleo de incrementar la producción de petróleo en 1,5 millones de barriles, no solo suena vacía, sino que es totalmente irreal, fuera del contexto y situación operacional actual de PDVSA.

Trabajadores del CRP detenidos por presuntas acciones terroristas

Extraoficialmente se dio a conocer que siete trabajadores del Complejo Refinador Paraguaná fueron detenidos el pasado jueves 23 de septiembre por efectivos de Inteligencia Militar, alegando su presunta participación en acciones terroristas[31] contra la referida instalación de la industria petrolera.

Compañeros de labores de los detenidos, quienes decidieron permanecer en el anonimato por la constante persecución y represalias contra el personal de Petróleos de Venezuela, aseguraron que los trabajadores realizaban reparaciones a la refinería Amuay.

Hasta la fecha, existen más de 120 trabajadores petroleros detenidos por el gobierno por numerosas razones, entre las cuales se encuentran la supuesta participación en atentados con las instalaciones petroleras, contrabando de combustible, actividades conspirativas y hasta por “traición a la patria”. La represión y la persecución del talento humano dentro de Petróleos de Venezuela ha sido una de las causas del deterioro de la principal empresa del país, aunado a la desinversión y la falta de dirección estratégica para conducir la industria petrolera.

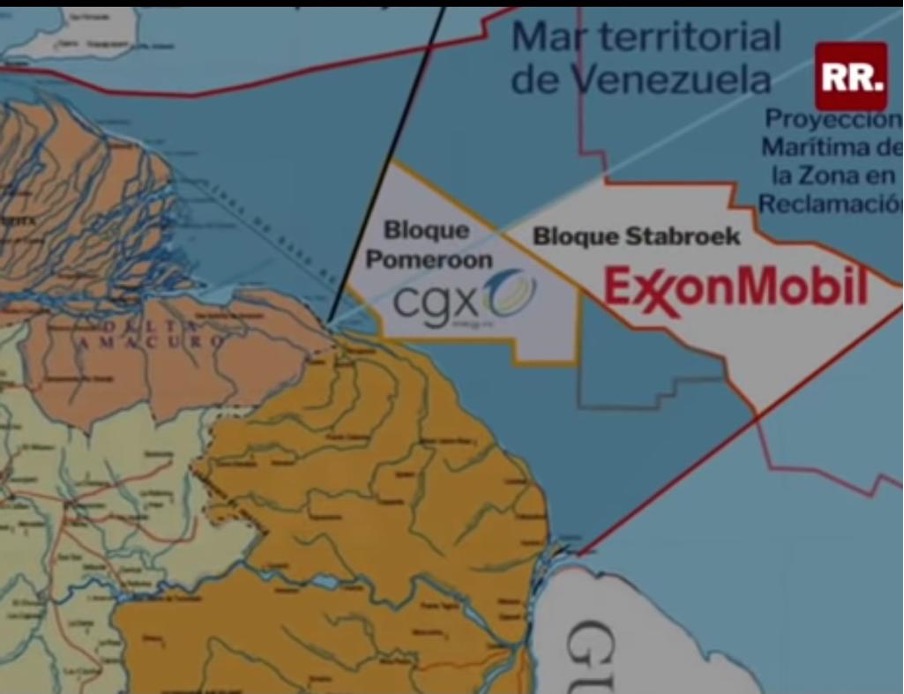

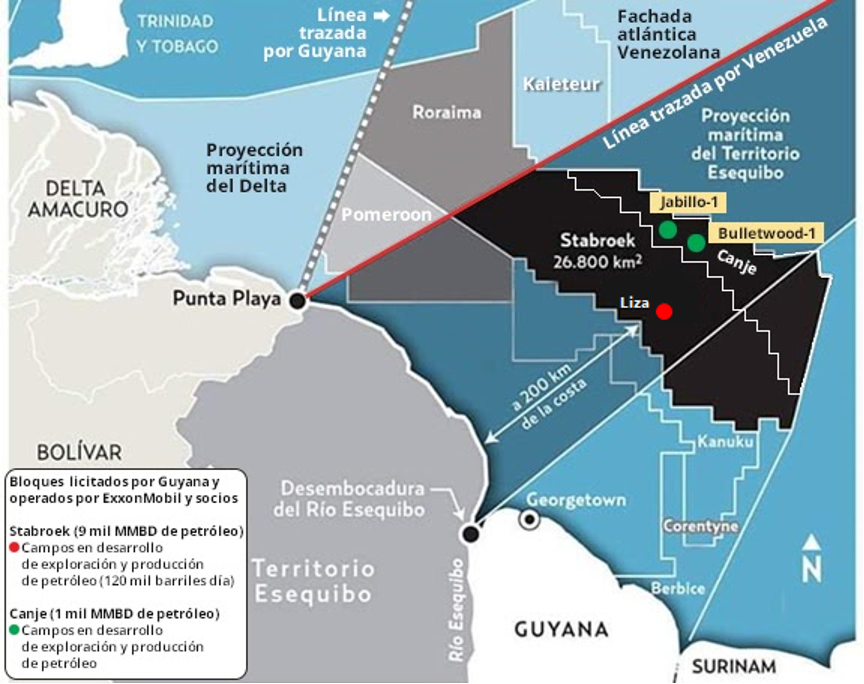

Guyana se consolida en el Esequibo como nueva provincia petrolera

El pasado 13 de septiembre, la Comunidad del Caribe (CARICOM), la cual agrupa a 15 estados miembros del Caribe y 5 asociados, emitió una declaración[32] en la cual “reitera su firme e inquebrantable apoyo al mantenimiento y preservación de la soberanía e integridad territorial de Guyana”, en la misma declaración la CARICOM reconoce el territorio Esequibo como “Esequibo de Guyana”.

Presencia de transnacionales petroleras operando en aguas del territorio Esequibo y bloqueando la fachada Atlántica de Venezuela

El creciente apoyo político obtenido por Guyana, no solo de parte de los EE.UU., sino de parte de los países del Caribe –otrora aliados del gobierno venezolano–, el avance del caso sobre la soberanía del Esequibo introducida por Guyana ante la Corte Internacional de Justicia sumado a la inacción política y diplomática del gobierno venezolano han creado las condiciones para el avance de las operaciones petroleras de las transnacionales en aguas del territorio Esequibo y la fachada Atlántica venezolana.

El incremento de la actividad petrolera y el desarrollo de infraestructura de producción y procesamiento de petróleo y gas en las aguas del territorio Esequibo en disputa con Venezuela, van configurando, de hecho, un despojo del territorio y recursos, pasando por encima del acuerdo de Ginebra y del derecho soberano de Venezuela a controlar y desarrollar los recursos naturales en su plataforma Continental y preservar su acceso a la fachada Atlántica.

Las norteamericanas Exxon Mobil y Amerada Hess y la china CNOOC incrementan sus operaciones en el Bloque Stabroek, especialmente en el campo Liza, con reservas entre 3,5 y 4 mil millones de barriles de petróleo. Hoy día, según datos del mes de agosto de 2021, las transnacionales producen 120 MBD de petróleo en aguas del Esequibo, con planes de aumentar hasta 750 MBD para el año 2025, lo que convierte a Guyana, uno de los países más pobres de Suramérica, en una nueva provincia petrolera, un país petrolero en manos de las transnacionales.

DESARROLLO DE INFRAESTRUCTURA PETROLERA EN EL BLOQUE STABROEK EN AGUAS DEL ESEQUIBO

Mientras la producción petrolera venezolana sigue estancada en los niveles manejados en la década de los años 30, las decisiones tomadas desde el gobierno de Guyana y la inacción del actual gobierno venezolano le permitieron a las empresas transnacionales petroleras operar en aguas del Esequibo, donde continúan produciendo y exportando crudo que podría ser venezolano, ante la mirada indiferente de las autoridades venezolanas, cuantificando en 9 mil millones de barriles la reservas petroleras con la exploración de 19 hallazgos petroleros en el bloque Stabroek.

De acuerdo a las proyecciones de crecimiento de la Comisión Económica para América Latina y el Caribe[33] (CEPAL) se estima que Guyana cierre el 2021 con 16% de crecimiento, mientras que para el año 2022 se estima alcance el 32% de crecimiento, gracias a los cuantiosos yacimientos petrolíferos que redundan en un incremento de las actividades petroleras en su territorio.

Referencias Bibliográficas

- [1] US won’t tap into strategic oil reserves – Energy Dep., Tele Trader, 07 octubre 2021.

- [2] 21st OPEC and non-OPEC Ministerial Meeting concludes, OPEP, primero de septiembre 2021.

- [3] «20th OPEC and non-OPEC Ministerial Meeting concludes», OPEP, primero de septiembre 2021.

- [4] Oil Market Report”, Agencia Internacional de Energía (IEA), 12 de septiembre 2021.

- [5] Nakul Iyer y Eileen Soreng, “Goldman expects oil prices to hit $90 by year-end as supply tightens, Reuter, 27 septiembre 2021.

- [6] Prensa, “BSEE Hurricane Ida Activity Final Report”, Bureau of Safety and Environmental Enforcement BSSE, agosto-septiembre 202.

- [7] Weekly Stocks, Administración de Información Energética de EE.UU. (EIA), 30 de septiembre 2021.

- [8] Kshitiz Goliya, “PetroChina, Hengli win 4.43 mil barrels of state crude reserves in China’s first set of auctions”, S&P Global Platts, 24 de septiembre 2021.

- [9] Prensa, “Importaciones sudamericanas de GNL alcanzan récords en junio impulsadas por Brasil y Argentina”, GNL Global, 8 de julio 2021.

- [10] Nota de Prensa, “Alexey Miller: construction of Nord Stream 2 gas pipeline fully completed”, Gazprom, 10 de septiembre 2021.

- [11] Sala de Prensa, “Putin urges Gazprom to continue fulfilling commitments on gas supplies via Ukraine”, Agencia de Noticias de Rusia TASS, 23 de septiembre 2021.

- [12] Redacción, “China supera a Japón como el mayor importador de GNL del mundo”, GNL Global, 5 de octubre 2021.

- [13] Hassan Balfakeih, “Monthly Oil Market Report September 2021”, OPEP, 13 de septiembre 2021.

- [14] 19th OPEC and non-OPEC Ministerial Meeting concludes, OPEP, 18 de julio 2021.

- [15] STATISTICS”, Ministerio de Energía de la Federación Rusa, primero de septiembre 2021.

- [16] “Short-Term Energy Ooutlook Data Browser”, Administración de Información Energética de EE.UU. (EIA), 08 de septiembre 2021.

- [17] “Weekly Supply Estimates”, Administración de Información Energética de EE.UU. (EIA), 30 de septiembre 2021.

- [18] “North America Rig Count”, Baker Hughes, 08 de octubre 2021.

- [19] Resolución 2231 (2015), Consejo de Seguridad de la ONU, 20 julio 2015.

- [20] Redacción, “Las conversaciones de Viena se reanudarán en las próximas semanas”, Agencia de Noticias de Irán IRNA, 21 de septiembre 2021.

- [21] “Declaraciones del presidente Biden ante la 76 ª sesión de la Asamblea General de la ONU”, Departamento de Estado EEUU, 21 de septiembre 2021.

- [22] Equipo de Prensa, “Gantz says Israel could accept new Iran nuclear deal”, The Times of Israel, 15 de septiembre 2021.

- [23] Equipo de Prensa, “Noruega avanza hacia un gobierno de izquierda sin alterar su política petrolera”, EFE, 15 de septiembre 2021.

- [24] “Plataforma Continental Presentación de Noruega sobre zonas del Océano Ártico, el Mar de Barents y el Mar de Noruega”, ONU, 2006.

- [25] David Niquel, “Norway Election 2021: What to Expect from the Likely New Government”, Life in Norway, 22 de septiembre 2021.

- [26] Jam Olsen, “Norway’s center-left heads to victory in general elections”, AP News, 13 de septiembre 2021.

- [27] David Shepardson, “UPDATE 1-U.S. road travel rose 11.5% in July as motorists near pre-pandemic driving”, Reuters, 23 de septiembre 2021.

- [28] Nota de Prensa, “Energy production in August of 2021”, Oficina Nacional de Estadísticas de China, 16 de septiembre 2021.

- [29] Weekly Stocks, Administración de Información Energética de EE.UU. (EIA), 6 de octubre 2021.

- [30] Mariana Párraga, “Diluent shortage curbs Venezuela’s September oil exports, data shows”, Reuters, 04 de octubre 2021.

- [31] Redacción, “Detenidos 7 trabajadores del Complejo Refinador Paraguaná acusados de terrorismo”, Banca y Negocios, 26 de septiembre 2021.

- [32] Declaración, “STATEMENT BY HEADS OF GOVERNMENT OF THE CARIBBEAN COMMUNITY ON THE IMPACT OF THE VENEZUELAN POLITICAL PARTIES AGREEMENT ON GUYANA”, CARICOM, 14 de septiembre 2021.

- [33] “América Latina y el Caribe: proyecciones de crecimiento, 2021-2022”, CEPAL, agosto 2021.