INDICE

LA OPEP+ SIN ACUERDO

La emisión del Boletín, correspondiente al mes de junio, la retrasamos esperando los resultados de la reunión de ministros de la OPEP+ pautada para el día primero de julio, por la importancia que la misma reviste para el mercado petrolero internacional.

Sin embargo el pasado 05 de julio, la Secretaría General de la OPEP informó la decisión tomada por la presidencia (Arabia Saudita) y co-presidencia (Rusia) de cancelar[1] la 18ª Reunión de Ministros de la OPEP+, luego de posponerse en dos oportunidades y no llegar a un acuerdo el pasado lunes, ante la negativa de Emiratos Árabes Unidos de apoyar la extensión del acuerdo más allá del abril de 2022 y mantener la actual base de producción, la propuesta presentada por Arabia Saudita y Rusia.

Cancelar la reunión es una respuesta del presidente de la OPEP+, el ministro de energía de Arabia Saudita, príncipe Abdul Aziz bin Salman, al ministro de energía e industrias de los Emiratos Árabes Unidos, Suhail Mohamed Al Mazrouei, ante los intentos de este último de aprovechar la expectativa del mercado y la necesidad de consenso en el seno de la organización para presionar y obtener una mayor cuota de producción de petróleo como condición para seguir apoyando los acuerdos.

En una inusual postura, ambos países –estrechos aliados políticos en el Golfo Pérsico– expusieron de manera pública sus diferencias, lo cual indica que el nivel de desacuerdo entre socios estratégicos. Rusia y el resto de los países se han mantenido al margen de la disputa, es un problema entre las monarquías del Golfo.

Los EAU presionan a lo interno de la OPEP y la OPEP+, tal como lo hicieron en diciembre de 2020 –donde incluso insinuaron su intención de abandonar la OPEP– para dar curso a la política volumétrica que se ha impuesto en el país, como consecuencia lógica del proceso de privatización del sector petrolero adelantada por el gobierno, que tiene como meta llevar la producción del país desde los 3 MMBD actuales a 4 MMBD en 2020 y 5 MMBD en 2030.

Tal como sucedió en Venezuela en los años ‘90, cuando se desarrollaba el proceso de privatización de la industria petrolera -conocida como “Apertura Petrolera”-, la privatización de la Abu Dhabi National Oil Corporation (ADNOC) y la inclusión de los intereses de los actores privados, impulsa una política volumétrica para recuperar sus propias inversiones, en detrimento de la política de defensa del precio, la cual pasa por administrar la producción y oferta del petróleo en el seno de los acuerdos de la OPEP u OPEP+.

Los EAU, además de buscar mayor producción para atraer y satisfacer los intereses de los actores privados que participan en la privatización del sector, busca redefinir el cuadro de cuotas de producción de la OPEP antes que Irán alcance un acuerdo nuclear con los EE.UU. y se levanten las sanciones en contra del sector petrolero de la nación Persa, lo cual podría colocar la producción del país en 3 millones de barriles de petróleo para finales de este mismo año.

La consecuencia directa de la cancelación de la reunión de la OPEP+, además del daño político que sufre la iniciativa al mostrar sus fisuras y conflictos de intereses, es que el grupo no aumentará su producción en agosto, manteniendo la cuota y la base de producción que corresponde al mes de julio.

Existía la expectativa del mercado y el consenso casi unánime en el seno de la OPEP+, de incrementar la producción de petróleo en 2 millones de barriles día entre agosto y diciembre, a una rata de 400 MBD intermensual, previendo que el aumento de la demanda, estimada para este año en 5,95 MMBD, se produzca a partir de la segunda mitad del año y extender los acuerdos de recortes de producción desde abril del 2022 –como estaba previsto originalmente– hasta diciembre de 2022.

Por su parte, los grandes productores del grupo, Rusia y Arabia Saudita, no están dispuestos a seguir perdiendo mercados frente a los productores norteamericanos, por lo que son partidarios de incrementar la producción a partir de agosto para mantener el precio a niveles que impidan el incremento de la producción de “Shale Oil” de los EE.UU. y de lo crudos no convencionales canadienses.

Los operadores del mercado, luego del nerviosismo inicial, han reaccionado con cautela, tratando de evaluar escenarios planteados ante una demanda que, a pesar de los problemas del COVID-19, sigue en recuperación, y un precio que sigue escalando cada vez más cerca del umbral de los 80 dólares el barril, por lo que grandes consumidores como EE.UU., a través de la Casa Blanca, han expresado su preocupación por el hecho de que la OPEP+ no alcance acuerdo para incrementar su oferta de petróleo y mantener un precio a niveles que contribuya a la recuperación de la economía mundial.

Para los países productores de petróleo el peor escenario es que el desacuerdo entre las monarquías del Golfo desemboque en una serie de represalias y desacato de los acuerdos de cuotas de producción, para no perder mercado, ante un aumento de la producción de esquisto de EE.UU. que pueda cubrir la oferta de petróleo dejada por la OPEP+, estimulados por los precios más altos, lo cual puede generar otra “guerra de precios” -como sucedió en marzo del 2020- que provoque, nuevamente, la desestabilización del mercado y la caída de los precios del petróleo.

PRECIO

Al cierre del 08 de julio, el International Exchange Futures (ICE) cotizó el Brent en 74,12 dólares el barril, mientras que la Bolsa Mercantil de New York (NYMEX) cotizó el WTI en 73,2 dólares el barril, una caída del 2,7% y 4% respectivamente, en con relación a las cotizaciones del 05 de julio, cuando el Brent y el WTI, alcanzaron valores de 76,73 y 76,25 dólares el barril, los valores máximos desde octubre de 2018, como reacción del mercado a la falta de acuerdo en el seno de la OPEP+

GRÁFICA DE LOS PRECIOS

(02 noviembre 2020 – 08 julio 2021)

El precio del petróleo mantiene su tendencia desde noviembre del 2020, producto de la política de recortes de producción iniciadas por la OPEP+ a partir de mayo del 2020, lo que ha permitido alcanzar el balance y estabilización del mercado, luego de la “guerra de precios” de marzo del 2020, coincidente con el colapso de la economía mundial y la demanda de petróleo a raíz de la pandemia de la COVID-19.

Los marcadores del precio de petróleo han recuperado más del 50% de su valor durante este año 2021, para ubicarse por encima del umbral de los 70 dólares el barril desde el primero de junio, muy cerca ahora de los 80 dólares el barril, valores que no se registraban desde octubre de 2018.

COMPORTAMIENTO DEL PRECIO

(septiembre 2018 – 08 julio 2021)

El factor fundamental de la recuperación de los precios ha sido la política de masivos recortes de producción de la OPEP+ –que ha permitido reducir la oferta de petróleo que inundó el mercado durante la primera mitad del 2020–, drenando los inventarios que alcanzaron niveles históricos, al mismo tiempo que la economía mundial comienza a recuperarse desde el inicio de este año, liderados por China y las economías asiáticas, así como por EE.UU, UK y la Zona Euro, quienes han sostenido su recuperación en base a masivos aportes de dinero y apoyos fiscales.

El optimismo en la recuperación del mercado petrolero ha venido de la mano del incremento de las vacunaciones de la población desde inicios de este año, sobre todo en los EE.UU., UK, Europa, y China, lo que ha permitido la flexibilización de las medidas de restricción de movimiento y la reactivación de la producción, el comercio y el turismo, por lo que se estima que la demanda global de petróleo se incremente hasta alcanzar un promedio de 96,58 MMBD para 2021, logrando un aumento anual en la demanda global de petróleo de 5,95 MMBD.

Sin embargo, las agencias y organizaciones especializadas del sector, coinciden en que la recuperación de la demanda de petróleo se producirá a partir de la segunda mitad de este año, debido a la complejidad del proceso de vacunación de la población mundial, incluso en los países industrializados, así como la asimetría en el acceso a las vacunas por parte de paise pobres y en desarrollo.

La aparición de variantes o mutaciones del virus, que han vuelto a golpear a países que ya habían vacunado un porcentaje importante de su población y habían flexibilizado sus restricciones de movimientos, es un nuevo factor de preocupación para la recuperación de la economía.

Cesta de Referencia OPEP (ORB)

La cesta de crudos de referencia de la OPEP (ORB), se cotizó[2] el pasado 07 de julio en 73,58 dólares el barril, una caída del 3,2% con respecto a la jornada anterior -debido a la cancelación de la 18º Reunión OPEP+-, pero ubicándose un 72,7% por encima de su cotización en noviembre de 2020, manteniendo su tendencia al alza, con valores en junio y julio que no se veían desde octubre de 2018.

PRECIOS DE LA CESTA DE REFERENCIA OPEP

(noviembre 2020 – 07 julio 2021)

Los crudos que componen la cesta OPEP variaron el valor mensual de sus cotizaciones en 5,8% promedio al alza en mayo de 2020, alcanzando una cotización de 66,91 dólares el barril -el más alto desde mayo de 2019-, influenciado por el aumento de los precios referenciales en venta oficiales y diferenciales de crudo que componen la ORB, subiendo en todos sus componentes referenciales entre 5,5% y 6,4%, informó la Organización en su Reporte Mensual del Mercado Petrolero (MOMR, por siglas en inglés) del pasado 10 de junio[3].

PRODUCCIÓN

Como mencionamos al inicio, la cancelación –luego de ser pospuesta dos veces– de la 18ª Reunión de Ministros de la OPEP+, que estaba prevista para el primero de julio, ha introducido un elemento de incertidumbre inesperada al mercado justo cuando él mismo ha alcanzado un nivel de balance de sus fundamentos que ha permitido sostener la recuperación del precio hasta los niveles actuales, cada vez más cerca del umbral de los 80 dólares el barril.

El fracaso de la reunión por la falta de acuerdo con los EAU, impide que entre en vigencia una nueva fase de flexibilización de los recortes que tenía como meta aumentar en la segunda mitad del año la oferta de petróleo en 2 millones de barriles al día, con un incremento intermensual de 400 MBD, lo cual permitirá absorber el incremento de la demanda de 5,95 MMBD que está previsto para este año y que se espera se produzca a partir del segundo semestre.

Todos los países de la OPEP+, sin excepción, han estado de acuerdo en una mayor flexibilización de los recortes de producción, tanto para aliviar su propia situación económica, como para mantener los precios del petróleo a un nivel que impida la entrada de volúmenes adicionales de crudos norteamericanos, con mayores costos de producción.

Mientras Rusia ha manifestado sus dificultades para mantener los niveles actuales de recortes de producción, tanto por la presión de los operadores privados, como por las dificultades técnicas de administrar la producción en sus yacimientos maduros de crudos pesados, los EAU, socio estratégico de Arabia saudita, ha bloqueado cualquier nuevo acuerdo hasta que no se discuta la línea base de producción en relación a los cuales se acordaren las cuotas de recortes de producción vigente.

Esta postura de la EAU de presionar por un aumento de su producción, tuvo el primer episodio público durante la 12ª Reunión de Ministros de la OPEC+[4] del pasado 4 de diciembre, cuando los emiratos informaron que invertirán 122 mil millones de dólares para aumentar su capacidad de producción[5]; incluso, un par de semanas antes, amenazaron con abandonar[6] la Organización. Sin embargo, al final se logró un acuerdo, a la vez que Arabia Saudita hizo un recorte adicional de un millón de barriles al día entre febrero y marzo, como “un obsequio”[7] a los países productores.

Sin embargo, los EUA insisten en su posición de aumentar la producción, tanto con una mayor flexibilización de los recortes de producción, como a través de la revisión de los niveles de producción tomados como base para establecer la cuota de recortes vigentes. Lo que está claro es que los EAU están dispuestos a buscar mayores espacios en el mercado petrolero, incluso a costa de fracturar la unidad de la OPEP.

¿Entonces cuáles niveles de recorte están vigentes?

Como consecuencia de la falta de acuerdo y la cancelación de la 18º reunión de ministros de la OPEP+, los niveles de recorte y producción de los países signatarios del acuerdo DoC quedan de acuerdo a lo establecido en la 17ª Reunión Ministerial de la OPEP+ del pasado primero de junio, donde se ratificó[8] la flexibilización de los recortes de producción aprobada en la 15ª Reunión Ministerial[9] del pasado mes de abril.

En cumplimiento de estos acuerdos, para mayo de 2021, los países de la OPEP+, aplicaron una flexibilización de 350 mil barriles día (MBD) de petróleo en los recortes del grupo, ubicando el recorte de producción para ese mes en 6,55 MMBD, mientras que para junio y julio quedó en 6,2 MMBD y 5,759 MMBD, respectivamente, lo que representaría una disminución de 3,905 MMBD respecto al recorte original de 9,7 millones de barriles día iniciado el primero de mayo de 2020.

Al mismo tiempo, Arabia Saudita inició la finalización progresiva del recorte adicional y voluntario de 1 MMBD que había aplicado en su producción de petróleo entre febrero y abril de 2021. El reino saudita recuperó 250 mil barriles día (MBD) de su cuota de producción en mayo, la cual tuvo un incremento de 113 MBD, como consecuencia de la flexibilización en su recorte de producción, dejando su recorte adicional y voluntario en 750 MBD. Para el mes de junio Arabia Saudita incrementará su producción de petróleo en 350 MMBD y 400 MMBD en julio, finalizando su recorte adicional y voluntario.

Así, la oferta de petróleo de la OPEP+ para el mes de julio, se ubicará en 42,45 MMBD, producto de la flexibilización de los recortes del grupo y de Arabia Saudita, un incremento de 4,3 MMBD respecto al primer trimestre del año. Estos niveles se mantendrán vigentes para los países de la OPEP+ hasta que se produzca una nueva reunión de ministros o se anuncie la superación del impasse con los EAU.

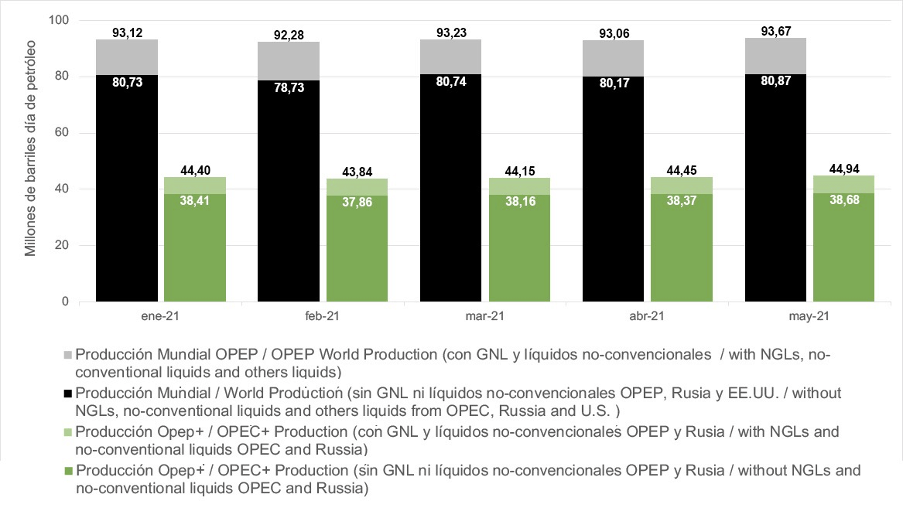

Producción mundial de petróleo

Los datos del MOMR de la OPEP, correspondiente al 10 de junio, coloca la producción mundial de petróleo, condensados, LGN y líquidos no convencionales en 93,67 MMBD, para el mes de mayo, mientras que la Administración de Información Energética (EIA) lo hace en 94,7 MMBD, una diferencia de 1,1 MMBD.

PRODUCCIÓN MUNDIAL

(Crudo, condensados, LGN y líquidos no convencionales)

(enero – mayo 2021)

Sin embargo, si separamos los volúmenes de condensados, LGN y líquidos no convencionales, en EE.UU., Rusia y la OPEP, la producción mundial de petróleo se ubica en 80,87 MMBD, de acuerdo, tanto a los datos de la OPEP publicados en MOMR referido, como por la información de la EIA el 07 de julio[10] y los datos del Ministerio de Energía de Rusia[11]. De esa producción, 38,73 MMBD corresponden a la oferta de la OPEP+, el 47,9% de la producción mundial.

Recortes de producción OPEP+

El recorte de producción de la OPEP+ para mayo fue de 6,768 MMBD, un cumplimiento de 103,33% sobre el acuerdo de 6,55 MMBD. Si a esto agregamos el recorte voluntario de Arabia Saudita, entonces el recorte total del grupo de países OPEP+ fue de 7,518 MMBD, lo cual eleva el cumplimiento a 114,78%.

RECORTE DE PRODUCCIÓN OPEP+

(Sin el recorte adicional de Arabia Saudita)

(mayo 2021)

Los 10 países de la OPEP que participan de los recortes de producción (Angola, Arabia Saudita, Argelia, Congo, Gabón, Guinea Ecuatorial, Emiratos Árabes Unidos, Irak, Kuwait y Nigeria), recortaron 5,36 MMBD, donde se incluye 750 MBD del recorte unilateral de Arabia Saudita y el recorte adicional de 204 MBD por parte de Angola –para compensar la sobreproducción que presentó el país africano en el segundo trimestre de 2020– y de 147 MBD en la producción de Nigeria. Por su parte Irak presentó, nuevamente, una sobreproducción de 62 MBD. Con ello, el cumplimiento del recorte de los países OPEP-10 (firmantes de los acuerdos DoC) fue del 107,5%.

Por parte de los nueve países No-OPEP, firmantes del DoC, el recorte de producción fue de 2,158 MMBD, con una sobreproducción de 145 MBD por parte de Rusia, por un lado, y un recorte adicional de 69 MBD en su producción por parte de Malasia, por el otro, alcanzando un cumplimiento del recorte del 95,36%.

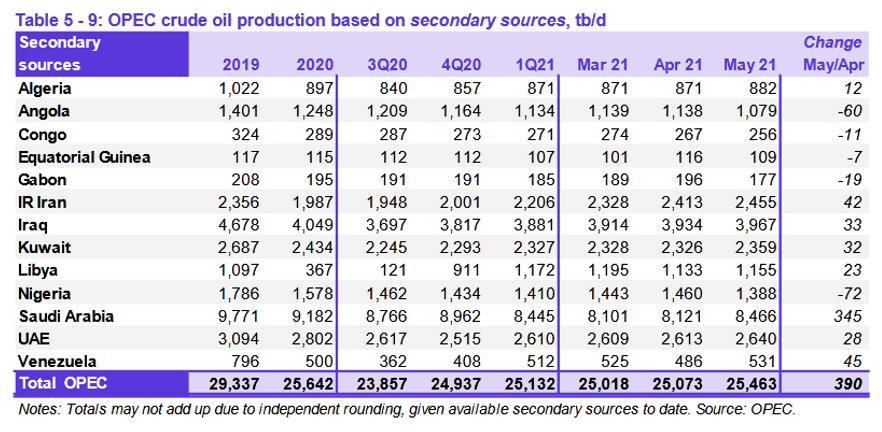

Producción OPEP

La producción de petróleo de la OPEP en mayo fue de 25,463 MMBD, según datos del MOMR del 10 de junio, mostrando el mismo nivel de producción registrado en enero de este año y superando el resto de los niveles presentados desde el último trimestre del 2020 .

Aunque en enero de este año entró en vigencia una flexibilización adicional de 300 MBD en el recorte de producción de la OPEP, sus efectos fueron compensados ampliamente por el recorte adicional de Arabia Saudita de 1 millón de barriles día que entró en vigencia entre febrero y abril. A raíz del nuevo acuerdo de flexibilización del recorte de producción de 277 MBD para mayo, también comenzó a flexibilizarse el recorte voluntario de Arabia Saudita en 250 MBD.

Si bien es cierto que en mayo la OPEP flexibilizó su recorte de producción en 527 MBD, el mismo fue compensado por la diferencia mensual en los recortes adicionales que hicieron Angola y Nigeria en mayo.

PRODUCCIÓN DE PAÍSES OPEP

(mayo 2021)

Arabia Saudita junto a los países del Golfo Pérsico (sin Irán), Emiratos Árabes Unidos, Kuwait e Irak, sumaron una producción de 17,432 MMBD, lo que representa el 68,46% de la producción OPEP, así como el 45,07% de la OPEP+ y el 21,55% de la producción mundial de petróleo (sin GNL, condensados y otros líquidos no convencionales OPEP, Rusia y EE.UU.).

Nigeria y el resto de los países africanos (sin Libia), Angola, Argelia, Congo, Gabón y Guinea Ecuatorial, presentaron una producción de 4,122 MMBD, representando el 16,46% de la producción OPEP, el 10,74% de la producción OPEP+ y el 5,14% de la producción mundial.

RÁNKING DE PRODUCCIÓN PAÍSES OPEP

(mayo 2021)

Por su parte, Irán, Libia y Venezuela, los tres países de la OPEP exentos de recortes de producción, presentaron una producción conjunta de 4,141 MMBD, de los cuales 2,455 MMBD (59,29%) corresponde a Irán, equivalente al 9,64% de la producción de la OPEP y el 3,04% de la oferta mundial de petróleo. Libia produjo 1,155 MMBD (4,54% OPEP y 1,43 % mundial) y Venezuela 531 mil barriles día de petróleo (2,08% OPEP y el 0,65% mundial).

Los rezagados

De los países de la OPEP exentos de los recortes de producción de la OPEP+, solo Libia e Irán parecen estar en posibilidades de aumentar y estabilizar su producción, lo que probablemente abrirá la discusión interna sobre las cuotas de producción y los recortes que corresponden a cada país.

La producción petrolera de Libia se ha colocado por encima del millón de barriles, luego de la firma de los acuerdos de paz el pasado octubre[12] que permitió el levantamiento del bloqueo a las áreas de producción de petroleo por parte de las fuerzas del Ejército Nacional Libio del Parlamento del Este (Tobruk). A partir de allí, la producción petrolera libia subió desde 150 MBD en septiembre de 2020 a 1,2 MMBD en diciembre del mismo año, volumen en torno al cual se ha mantenido fluctuando.

Por su parte, la producción petrolera de Irán, ha aumentado en 430 MBD desde principios de este año, lo cual refleja una recuperación del 23,6% de su producción respecto al promedio de 2020. De llegarse a un acuerdo nuclear entre EE.UU e Irán, que permita levantar las sanciones sobre el sector petrolero persa, se estima que la producción puede incrementarse en 500 MBD adicionales para finales del año, llevando la producción irani a 3 MMBD, lo que volvería a convertir al país un actor importante en el mercado petrolero internacional y, seguramente, abrirá fisuras en el seno de la OPEP, cuando las monarquías del Golfo Pérsico exijan que Irán vuelva a los acuerdos de recortes de producción, con una redistribución de las cuotas de producción entre los países miembros.

Rusia

De acuerdo a datos publicados por el Ministerio de Energía de la Federación Rusa, la producción de petróleo del país en mayo –sin Condensados, ni LGN– se ubicó en 9,56 MMBD, 20 mil barriles día menos que en abril, pero aún con una sobreproducción de 145 MBD con respecto a su cuota de producción en los recortes de la OPEP+, lo cual ha sido la constante desde agosto del año pasado.

La producción petrolera Rusa se ha incrementado en 1,07 MMBD, 12,6% respecto a sus niveles de producción de hace un año, gracias a la política de flexibilización de recortes de la OPEP+, sin embargo todavía se ubica 0,94 MMBD, un 9% por debajo de sus niveles record de produccion de enero 2020, antes del COVID-19.

PRODUCCIÓN DE PETRÓLEO DE RUSIA

–sin LNG ni condensados–

(mayo 2021)

La Federación Rusa, consciente de su condición de país productor de petróleo, sigue avanzando en sus planes de incrementar su producción, sin embargo su expansión se basa en el desarrollo de reservas de petróleo ubicadas en el Ártico, una postura a contracorriente a las políticas de Europa y EE.UU., de preservación y protección del medio ambiente en el Ártico, pero que se enmarca en un plan estratégico de posicionamiento geopolítico de Rusia en la región, lo cual incluye un nuevo corredor de transporte marítimo entre Europa y Asia.

El pasado 7 de junio[13], la petrolera rusa Rosneft, anunció que realizó una exposición itinerante, con proveedores y contratistas, del proyecto petrolero Vostok. Este proyecto, ubicado en el Ártico ruso, se inició en 2019 y cuenta con 15 campos petroleros y reservas de 45,5 mil millones de barriles de petróleo. Se estima, para 2024, una producción entre 1 y 2 MMBD de petróleo a ser comercializada a través del Mar del Norte hacia el mercado asiatico, abriendo una ruta alternativa al Canal de Suez, con una flota de 50 buques petroleros de distinta clase.

El pasado 10 de junio[14] Rosneft anunció que acordó los términos generales para vender una participación del 5% del proyecto Vostok a un consorcio de las comercializadoras energéticas Vitol S.A. (Países Bajos) y Mercantile & Maritime Energy (Singapur), por un monto aún no revelado. La petrolera rusa, en el comunicado, justifica que “la falta de inversión en la industria petrolera, así como el crecimiento de la población mundial y su prosperidad, impulsan la demanda de recursos energéticos, por lo que se buscan, cada vez, más nuevos tipos de proyectos”, revelando que el costo de producción en Vostok estará 75% por debajo de los costos de otros grandes proyectos de otras empresas en el mundo. Ya en 2020, Rosneft vendió el 10% del proyecto Vostok a la comercializadora de energía singapurense-suiza Trafigura Group, con la cual inició el desarrollo de los campos del proyecto.

EE.UU.

La producción de petróleo en EE.UU. se mantiene estable desde noviembre de 2020 –excepto en febrero de 2021, afectados por tormentas invernales–, presentando un registro de 11,22 MMBD en mayo y 11,21 MMBD en junio, según reportó la EIA en su Short-Term Energy Outlook (STEO) del 07 de julio[15], con una previsión de 11,2 MMBD para julio.

PRODUCCIÓN DE PETRÓLEO DE EE.UU.

–Sin condensados, LGN, ni líquidos no convencionales–

(enero 2020 – junio 2021)

Al cierre de la semana del 02 de julio, no se han registrado variaciones significativas en los volúmenes de 2021 -con excepción a los presentados en febrero-, presentando una producción de 11,3 MMBD, la más alta del año, según el reporte semanal[16] de la EIA del 08 de julio.

Taladros

La cantidad de taladros activos registrados en EE.UU. al 02 de julio, fue de 376, lo cual llevó el registro de actividad a 23 taladros por sobre la cifra del 21 de mayo de 2021 y 188 más que hace un año, manteniendo el ascenso que ha venido presentando desde el cuarto trimestre de 2020, según los datos publicados por Baker Hughes[17], siendo el registro de actividad más alto desde que inició el recorte de producción de la OPEP+, en mayo del año pasado.

Pero, a su vez, la actividad de taladros está en los niveles de diciembre de 2016 (sin contar los datos durante la pandemia), cuando la producción de esquisto estaba en 5,2 MMBD, en pleno proceso de crecimiento, que lo llevó a superar los 7,8 MMBD en 2019.

En la cuenca de Permian, en Delaware, se ha registrado más del 63% del total de actividad, con 237 taladros operativos, 96 más que el registro de actividad el 30 de octubre de 2020 y 236 menos que en julio de 2018, último mes, antes de la declaración de pandemia, en el cual la producción de petróleo de EE.UU. registro 11 MMBD, antes de iniciar su ascenso en la producción que lo llevó a pasar los 12,7 MMBD entre noviembre de 2019 y marzo de 2020.

Haynesville, entre Louisiana y Texas, es la segunda cuenca con mayor actividad de taladros al 02 de julio, registrando operaciones 49, manteniéndose la actividad por encima de 40 desde noviembre de 2020.

TALADROS ACTIVOS EN EE.UU.

(enero 2018 – 02 julio 2021)

DUC

Una práctica común entre los productores de shale oil en EE.UU., es la de perforar pozos de esquisto y dejarlos sin terminar, abandonando las actividades y moviendo las plataformas para perforar otros pozos, dependiendo del precio del mercado, es una manera de optimizar el uso de los taladros contratados. Esto solo es posible por la características de las arenas de petróleo de esquistos que, para iniciar producción necesitan ser “fracturados” con agua a altas presiones.

A estos pozos perforados pero abandonados se les denomina DUC (Drilling but Uncompleted Wells). Bajo esta forma de producción, la cantidad de nuevos pozos perforados superaran, mensualmente, el total de pozos culminados, si el precio del mercado no es lo suficientemente competitivo, con lo cual los DUC se convierten en “reservas” de las operadoras, para ser usadas, culminando el pozo y fracturando, cuando mejoran las condiciones del mercado o se requiera flujo de caja. La cantidad de DUC permite estimar qué tan rápido y a cuál costo, puede restablecerse la producción de esquistos en los EE.UU.

En el Reporte de Perforación[18] de la EIA del 14 de junio, se puede observar que en el mes de mayo estuvieron operativos un total de 408 taladros, para una producción de 7,8 MMBD en pozos de esquisto. La cantidad de pozos terminados fue de 779, 14 más que en abril, mientras que se registraron nuevas perforaciones en 532 pozos, 21 más que el mes anterior. Mientras, se registraron 6.521 pozos perforados pero sin terminar, una disminución de 247 DUC en el mes y 2.301 DUC en un año.

Entre enero de 2014 y marzo de 2020, el registro mensual de taladros operativos había bajado de 1.391 a 702 unidades, mientras que la cantidad de nuevas perforaciones pasaron de 1.645 mensuales a 1.009, con una producción de shale oil que subió de 4,5 MMBD a 9,2 MMBD, mientras que los DUC aumentaron de 4.502 a 8.557.

Durante el mismo período, la cantidad de pozos perforados pero no terminados fue aumentando mensualmente, sin excepción, hasta tocar el pico de 8.868 DUC en junio de 2020, tres meses después de declarada la pandemia por la COVID-19. Desde entonces, ha sucedido lo contrario, la cantidad de pozos terminados, mensualmente, por parte de las operadoras petroleras ha sido superior al número de nuevos pozos perforados. Esto, debido al control de gastos e inversiones que están llevando a cabo las operadoras, aprovechando la recuperación de los precios del petróleo para recapitalizarse y poder cubrir las deudas.

Perspectivas de la producción de petróleo en los EE.UU.

Como hemos venido comentando en el año, las autoridades norteamericanas del Departamento de Energía y analistas del sector, estiman que la producción petrolera en EE.UU., se mantendrá en torno a los 11 MMBD para lo que resta del año 2021, como una de las razones fundamentales de este estancamiento de la producción norteamericana está la característica de los productores independientes y medianos de Shale Oil, cuya actividad se sustenta en base a los hedge funds y financiamiento de rápido retorno.

Como hemos comentado anteriormente, el sector de productores de petróleo de esquistos, a diferencia de los grandes productores y empresas transnacionales norteamericanas, necesitan de permanente inversión financiera para sostener sus operaciones y pagar en corto tiempo a los financistas.

Por ello, cuando se produce el colapso del mercado petrolero, en el segundo trimestre de 2020 y la producción norteamericana cae por los precios bajos, los pequeños y medianos productores de Shale Oil entraron en un proceso de acumulación de deudas, quiebras y adquisiciones que cambiaron la composición del sector. Durante todo el 2020 se reportaron adquisiciones y fusiones, como las de Chevron Corporation y Noble Energy, ConocoPhillips y Concho Resources, o Pionner Natural Resources y Parsley Energy, por nombrar algunas, mientras que la deuda del sector –contando sólo a las 46 empresas que se declararon en bancarrota el año pasado– alcanzó niveles de más 53 mil millones de dólares en 2020 y una deuda acumulada del sector de más de 176 mil millones de dólares desde 2015 (262 empresas en bancarrota), según el “Monitoreo Mensual de Empresas Petroleras y Gasíferas en Bancarrota”[19] de la firma estadounidense Hynes & Boone.

Es por ello que, una vez que el precio del WTI superó el umbral de los 40 dólares el barril a partir de mediados del año 2020, los productores de Shale Oil, cuya producción equivale al 71% de la producción de EE.UU., han hecho uso de sus “reservas” de pozos DUC para tener flujo de caja y poder pagar deudas y dividendos, por lo que no se están produciendo nuevas inversiones hasta nivelar su situación financiera.

Esta situación de estancamiento de la producción norteamericana, se estima que ocurra solo hasta finales de este año, tiempo suficiente para la recuperación financiera de los productores de esquistos. La EIA estima, en sus previsiones para el 2022, que la producción de EE.UU. aumente a 11,8 MMBD.

Sin embargo, la situación de falta de acuerdo en el seno de la OPEP+, con la cancelación de la 18º Reunión de Ministros, abre una posibilidad inesperada para los productores de Shale Oil. Si el precio se incrementa por una demanda insatisfecha del mercado, los operadores de Shale Oil pueden optar por incrementar su producción y tomar ganancias no previstas para este año a la vez que siguen cumpliendo sus compromisos de deuda y de pago de dividendos a los accionistas.

La decisión de los operadores de Shale Oil de incrementar la producción puede tener resultados en el muy corto plazo, por la cantidad de DCU en los actuales momentos, es decir, los pozos perforados pero no culminados –que actúan como una “reserva” para los productores de esquistos–, que pueden ser culminados en muy poco tiempo, incrementaría la producción norteamericana.

POLÍTICA

La falta de consenso en la 18va Reunión de Ministros de la OPEP+

Antes del anuncio de la cancelación de la 18º Reunión Ministerial de la OPEP+, la reunión se había pospuesto en dos oportunidades, debido al “enfrentamiento” entre Arabia Saudita y EAU sobre la extensión del acuerdo de recorte de producción con la actual base de producción del grupo. Trascendió, según las distintas agencias de noticias, que los países de la OPEP+ abandonaron la reunión, ante el “enfrascamiento” entre la representación saudí y la emiratí.

El día anterior, el ministro bin Salman se refería a la postura de EAU en contra de la propuesta de extensión del acuerdo de recorte de producción y la base de producción, dejando su opinión sobre las responsabilidades de no llegar a un acuerdo. «Es todo el grupo contra un solo país, lo que me entristece, pero esta es la realidad«[20], manifestó el ministro saudí. Por su parte, el ministro de energía de EAU, Suhail Mohamed Al-Mazrouei, mostraba su decisión de no aceptar una propuesta que no incluya su petición de que se le reconozca la producción de abril de 2020 como base. «No es razonable aceptar más injusticias y sacrificios; hemos sido pacientes«[21], reclamó el ministro emiratí.

Hasta EE.UU. tomó parte en el desencuentro. La vocera de la Casa Blanca, Jen Psaki, en rueda de prensa[22] del 06 de julio, comentó que desde la administración de Joe Biden están “monitoreando de cerca” el desarrollo de la Reunión y su “impacto” en la recuperación económica global ante la pandemia. Psaki aseguró que durante el último fin de semana y el pasado lunes, estuvieron en “conversaciones de alto nivel” con Arabia Saudita y EAU, pues entienden que un acuerdo en la OPEP+ que “promueva” el acceso a la energía (aumento de producción), impactaran en los precios en EE.UU. La misma Psaki había adelantado, el 02 de julio, el interés para que que haya “suficiente capacidad de producción de petróleo disponible a nivel mundial” para cubrir “el reinicio de la economía mundial y la reanudación de la actividad normal de los consumidores”[23].

Inicialmente, el primero de julio, Arabia Saudita y Rusia presentaron su propuesta para aumentar la cuota de producción del grupo en 2 MMBD para diciembre de 2021 (400 MBD por mes entre entre agosto y diciembre) y extender el acuerdo más allá de abril de 2022, la cual fue rechazada por parte de EAU -como explicamos más arriba-, con el apoyo de Kazajistán, reeditando -de alguna manera, pero en distintas circunstancias- la presión que ejerció Venezuela en el seno de Organización en medio de un proceso de privatización de la industria petrolera en la década de los 90 para imponer una política volumétrica en contra de la defensa del precio del petróleo.

EAU, en una política interna de privatización de su empresa petrolera –donde la participación de los gestores de capital controlan el 20% de la estatal ADNOC y el 100% de sus oleoductos–, ha recibido inversiones mil millonarias que le permitieron aumentar su capacidad de producción para 2020 (4 MMBD) y 2030 (5 MMBD), por lo cual exige que la base de producción que se le aplique sea sobre la producción de abril de 2021, donde la producción emiratí llegó a un nivel récord de 3,84 MMBD (en su historia, solo había pasado los 3,2 MMBD en 5 oportunidades, con un máximo de 3,5 MMBD en marzo de 2021), estando 700 MBD más que su actual base de producción (3,168 MMBD) y 800 MBD por encima de 2019, el año de su promedio de producción más alto.

La OPEP ya vivió esta situación, con resultados que llevaron el precio del petróleo por debajo de los 10 dólares el barril en los años 90 del siglo pasado. Solo la voluntad por recuperar lo enunciado en los estatutos[24] de la OPEP y defender el precio del petróleo –lo cual quedó plasmado en la II Cumbre de Jefes de Estado de la Organización en el 2000 en Caracas, Venezuela–, permitió que se ejerciera una política de defensa del precio del petróleo, reafirmando el derecho soberano “inalienable” y “permanente” de los países productores de petróleo sobre su propio recurso natural[25] en beneficio de sus pueblos, lo cual quedó ratificado en la III Cumbre de Jefes de Estado en Riad, Arabia Saudita, en 2007.

Irán-EE.UU.: A un paso de llegar a un acuerdo antes de agosto

El pasado 20 de junio, en la ciudad de Viena, Austria, culminó la sexta ronda de reuniones[26] de la Comisión Conjunta del Plan de Acción Integral Conjunto (JCPOA) –el acuerdo nuclear de Irán aprobado y firmado en julio de 2015 en el Consejo de Seguridad de la ONU–, donde, según el máximo representante iraní en las reuniones y viceministro de Relaciones Exteriores de Irán para Asuntos Políticos, Abbas Araqchi, se logró avanzar en los borradores de los textos de las negociaciones y solo queda “los restantes temas importantes del JCPOA”, los cuales “requieren decisiones serias en las capitales”[27].

El propio Araqchi manifestó que esperan que en la próxima ronda de reuniones, la séptima, se llegue a una conclusión para el acuerdo entre las partes para reactivar el JCPOA y se levanten las sanciones económicas estadounidenses en contra de Irán. “Ahora se está más cerca que nunca de un acuerdo”, manifestó el funcionario iraní al salir de la reunión.

En el actual gobierno iraní, presidido por Hassan Rouhani, reconocen las resoluciones de diferencias entre Irán y EE.UU. en el proceso de negociación, donde “las partes negociadoras han redactado un texto claro sobre todos los temas y lo que queda pendiente requiere una decisión política de todos«, según las declaraciones de Saeid Jatibza, el portavoz del Ministerio de Relaciones Exteriores de Irán[28].

Previamente, el pasado 3 de junio, el vocero del Departamento de Estado de EE.UU., Ned Price, luego de concluir la quinta ronda de reuniones en Viena, informó que “hemos avanzado (en las negociaciones)”, donde “se ha estado discutiendo, indirectamente con los iraníes, los modos para que podamos volver a comprometernos en el cumplimiento mutuo de los términos del JCPOA de 2015”[29]. Vale recordar que EE.UU. no tiene representante en la mesa de reuniones, por haberse salido, unilateralmente, del acuerdo nuclear JCPOA en 2018, por ello, la delegación enviada por el presidente estadounidense, Joe Biden, mantiene reuniones indirectas con Irán en Viena, a través de sus aliados en las rondas de reuniones.

El vocero estadounidense dejó claro que, a diferencia de la previa al acuerdo nuclear de Irán en 2015, en esta oportunidad sí cuentan con un texto: “el mismo texto del acuerdo de la JCPOA firmado en 2015”. Es el punto más importante donde coinciden ambas partes, tanto la iraní como la estadounidense.

La diplomacia ha sido otro punto de encuentro entre Irán y EE.UU., la cual consideran como el “camino” para resolver las diferencias y lograr acuerdos. El 21 de junio, el mismo Ned Price declaró, siguiendo la línea de la administración de Joe Biden para alejarse de la de su antecesor, Donald Trump, que las conversaciones han sido “constructivas” y “profesionales”, siendo propicias para debatir dos cuestiones claves, “en primer lugar, los pasos nucleares que Irán tendría que tomar si decidiera, afirmativamente, cumplir una vez más con sus compromisos completos bajo el JCPOA de 2015. Así como el alivio de las sanciones que Estados Unidos tendría que tomar, si pudiéramos ser capaces de llegar a un retorno mutuo al cumplimiento y al alivio de las sanciones que, debo decir, son incompatibles con el JCPOA”[30].

La administración de Biden reconoce que fue un error salirse del acuerdo, pues la forma en que se “construyó” el JCPOA fue que “si un lado viola (el JCPOA), el otro lo haría tomando medidas para contrarrestarlo”, tal como declaró la Oficina del vocero del Departamento de Estado en su rueda de prensa del pasado 24 de junio.

En este contexto, el clérigo ultra conservador y Jefe del Poder Judicial, Ebrahim Raisi, ganó holgadamente (62% de los votos) las elecciones en Irán, con la participación más baja (49%) desde la Revolución Islámica en 1979, dando cierre a 8 años de gobierno reformista. Raisi asumirá la presidencia de Irán el 04 de agosto de este año. La primera declaración de Raisi sobre las reuniones en Viena, ya como presidente electo, fue instar a EE.UU. “a reincorporarse al Plan Integral de Acción Conjunta (JCPOA) y a cumplir sus compromisos”[31]. La más reciente declaración desde el gobierno iraní, el 06 de junio, da la garantía de continuidad, por parte del próximo gobierno, en las negociaciones indirectas con EE.UU., cuando el portavoz de Exteriores de Irán, Saeid Jatibza, afirmó que con el cambio de gobierno “no variará la posición iraní sobre el JCPOA”, dejando claro que “si se llega a un acuerdo, el gobierno del Sr. Raisi será leal al mismo”[32].

Inmediatamente conocido el resultado de las elecciones presidenciales iraníes, desde el Estado de Israel, el nuevo primer ministro (electo por la coialición derecha, izquierda y partidos árabes), el enpresario nacionalista religioso Naftali Bennett, le pide a las “potencias mundiales” que “no reanuden el pacto nuclear con Irán”[33].

Ante las dudas del cambio de gobierno en Irán y las presiones del lobby israelí, Ned Price, en la misma rueda del pasado 21 de junio, deja claro que el gobierno de EE.UU., en una postura en defensa de sus intereses, busca el “retorno mutuo” al cumplimiento del JCPOA “independientemente de quién sea electo como presidente de Irán”, señalando que es el Líder Supremo iraní -el Ayatolá- quien “determina la política de Irán en una serie de cuestiones importantes”, recordando que el Ayatolá Khamenei ya había sido nombrado Líder Supremo cuando se llegó al acuerdo nuclear JCPOA en 2015 y en las rondas de negociaciones indirectas en Viena en 2021, por lo cual no ve un cambio en la ruta de lo que se ha discutido, acordado y avanzado con Irán. “Seguiremos participando en ese proceso en el futuro”, concluyó el vocero del Departamento de Estado estadounidense, refiriéndose a la próxima ronda de reuniones indirectas (la séptima), aún sin fecha definida. En la misma línea declaró el Secretario de Defensa estadounidense, Jack Sullivan, el pasado 20 de enero -“la decisión final de volver o no al acuerdo recae en el líder supremo de Irán, quien era la misma persona antes que después de la elección”[34]– y lo ratificó el propio Departamento de Estado el 24 de junio[35].

En este escenario, Irán aumentó su producción en más de 400 MBD desde que Joe Biden asumió la presidencia de EE.UU. el pasado 20 de enero, a un ritmo promedio de 80 MBD por mes.

Si los gobiernos estadounidenses e iraníes logran llegar a un acuerdo antes de Agosto de este año y se levantan las sanciones a Irán, la producción iraní puede recuperarse hasta alcanzar los 3,5 MMBD al cierre del 2021, el nivel que tenía en julio de 2018, previo a las sanciones económicas impuestas por el ex presidente estadounidense Donald Trump.

Al día de hoy, 8 de julio, aún no se lleva a cabo la séptima ronda de negociaciones sobre el acuerdo nuclear que tienen lugar en Viena y que estaba prevista llevarse a cabo entre la última semana de junio y la primera semana de julio.

El pasado martes 6 de julio, el Organismo Internacional de Energía Atómica (OIEA) anunció que “Irán le había comunicado que piensa producir uranio metálico enriquecido al 20% de pureza”[36] . Para Irán, esto no tiene ninguna intención militar, sino simplemente «fines pacíficos».

Sin embargo Alemania, Francia y Reino Unido expresaron de manera inmediata su preocupación y califican la decisión irani como una violacion a los terminos del acuerdo nuclear JCPOA del 2015, mientras la administración norteamericana catalogo la decisión irani como |un retroceso| en las conversaciones.

Todo indica que el cambio de gobierno en Irán, a producirse en agosto, ya tiene efectos inmediatos en la postura de la nación Persa, en un proceso que se mantiene en alta tensión y que se desarrolla tanto a nivel diplomático como en el campo de las operaciones militares, donde se han producido sucesivos ataques por parte de EE.UU. en contra de las milicias pro-iraníes en Siria y ataques de las milicias pro-iraníes a las bases norteamericanas en Iraq.

El Cambio Climático ¿freno a las compañías petroleras internacionales?

En el marco del incremento de una mayor conciencia social a favor de la preservación del medio ambiente, sobre todo en los países europeos y ahora en los EE.UU., distintas instancias políticas han venido dictando políticas públicas con el objetivo de reducir la emisión de gases de efecto invernadero y el consumo de energía fósiles.

Mientras la Unión Europea ha acordado su objetivo de “Emisiones cero”[37] para el 2050 (Net Zero 2050), la nueva administración norteamericana ha frenado el desarrollo de reservas de petróleo en las zonas protegidas ambientalmente, el Ártico y tierras Federales, así como ha derogado permisos para proyectos de infraestructura para el sector petrolero, como el desarrollo del XL Kingston Pipeline, todo ello en el marco de su “New Green Deal”[38], la política ambiental bandera del presidente Joe Biden.

Estas decisiones de políticas públicas han venido acompañadas de efectivos y atractivos estímulos en los programas económicos y paquetes fiscales tanto de la Unión Europea (UE), como de la Administración Norteamericana.

Mientras que la UE ha orientado el uso del 20,5% (375 mil millones de euros) de los recursos del Recovery Plan[39] 2021-2027 al desarrollo de las energías renovables, la Casa Blanca ha destinado el 12% (274 mil millones de dólares) de los recursos del “American Jobs Plan”[40] al desarrollo de energías “limpias” del “Green New Deal” e impulsa una la reforma fiscal, “The Made in American Taxes”[41], donde se elimina el subsidio a los productores de combustibles fósiles y se incrementa el impuesto a las corporaciones del 21% al 28%.

Algunos operadores financieros y económicos del sector privados han acompañado a los gobiernos en la política de protección del medio ambiente, el estímulo a las energías alternativas y la reducción de las emisiones de carbono, tanto por razones de “marketing” para ajustarse al mayor interés de la sociedad hacia el medio ambiente y la preferencia de los consumidores por productos ambientalmente amigables, así como por la oportunidad de obtener beneficios de los recursos y programas que los gobiernos están destinando al uso de “energías limpias”.

En el marco de esta adaptación de los operadores privados a los temas del cambio climático, los gestores de capital –en particular los Fondos Institucionales– con participación accionaria en las empresas energéticas, se agruparon en dos nuevas organizaciones con perfiles activistas en la defensa del clima y la emisión cero de carbono: Climate Action100+[42], para garantizar, desde dentro de las corporaciones energéticas, la reducción en las emisiones de carbono; y Net Zero Asset Managers[43], para apoyar inversiones alineadas con la emisión cero de carbono para 2050, para limitar el aumento de la temperatura global a 1,5 ºC.

Climate Action 100+ agrupa a 545 gestores de capital que administran capital y activos por 52 billones de dólares, de los cuales, 87 gestores de capital (37 billones de dólares) también forman parte de Net Zero Asset Managers. El alcance de lo que ha estado sucediendo, desde diciembre de 2020, en el sector energético, se refleja en el presente de ExxonMobil y Chevron Corporation, donde ambas corporaciones energéticas tienen como máximos accionistas a Vanguard Group y Black Rock Inc (el fondo de inversión más grande del mundo), gestores de capital y miembros de la dos nuevas organizaciones activistas; a su vez, los tres fondos institucionales más grandes de EE.UU., el Sistema de Jubilación de Empleados Públicos de California (CalPERS), el Sistema de Jubilación de Maestros de California (CalSTRS) y el Fondo Común de Jubilación del Estado de Nueva York, también son accionistas en ambas empresas y forman parte de Climate Action 100+.

Por ello, ante los resultados financieros negativos de las corporaciones energéticas en 2020, que las llevaron a presentar pérdidas mil millonarias y altos endeudamientos en el año, los accionistas de las transnacionales -al depender su capital de los dividendos de sus inversiones en activos- buscan un giro en la dirección de las corporaciones que, según sus propias apreciaciones, los lleve a generar menores gastos de capital y la creación de nuevas inversiones en energías limpias que le dé un valor sostenible a la empresa, a sus dividendos, al valor de la acción. Son 274 mil millones los dólares que se encuentran en la cartera para el desarrollo e infraestructura para energías “limpias”, renovables, incluidos en el American Job Plan aprobado en abril de este año, que pueden aliviar las pérdidas sufridas por las transnacionales en 2020 y aumentaría los ingresos por dividendos.

Ambas corporaciones presentaron pérdidas en 2020. En el caso de ExxonMobil[44], por 22,44 mil millones de dólares y una deuda que creció 79% en un año, que incluye 19 mil millones de dólares por deterioro de activos, los cuales, luego de la amortización, quedaron como “no estratégicos”; en el caso de Chevron[45], presentó pérdidas por 5,54 mil millones de dólares y su deuda tuvo un crecimiento anual del 65%, también con un deterioro en activos por 10 mil millones de dólares, pero registrado en diciembre de 2019. No son buenas noticias las que recibieron los gestores de capital con acciones en ambas corporaciones.

Se presentó el escenario para que los fondos de inversiones postulen, para la Junta Directiva de ExxonMobil, a los representantes de Engine No1[46], un nuevo fondo de capital -poseedor del 0,02% de las acciones de la petrolera-, inversor, activista, fundado por Christopher James, dueño del fondo de capital Partners Fund Managers -administrador de activos y capital por 5 mil millones de dólares-, logrando el apoyo de Vanguard Group y Blackrock Inc. Así, el pasado 26 de mayo, dos de los cuatro postulados por Engine No1 fueron electos[47] para la Junta Directiva; luego, el 02 de junio, se aprobó el ingreso de un tercer representante del fondo inversor, con lo cual, los inversores activistas, gestores de capitales, representan el 25% de la Junta Directiva del gigante petrolero estadounidense.

Los mismos inversores de capital unieron sus votos para que, el mismo inversor activista que se impuso en ExxonMobil, vote, también ese día -26 de mayo-, a favor (61%) de una propuesta[48] presentada por los accionistas de Chevron para reducir las emisiones de carbono de los clientes de la empresa, a la vez que lograron el 54% de votos para negar el rechazo, por parte de la Junta Directiva de la empresa, a la propuesta de los accionistas sobre un informe referido a los impactos del escenario Net Zero 2050, el plan para llevar las emisiones de carbono a cero en 2050.

En la misma línea, dos semanas antes -el 11 de mayo- los accionistas de ConocoPhillips, la tercera petrolera estadounidense más grande, votaron a favor (59%) de establecer objetivos de reducción de emisiones de carbono que cubran las emisiones de gases de efecto invernadero de la empresa[49]. Los accionistas que votaron, son los mismos inversores que se manifestaron en ExxonMobil y Chevron.

Por su parte en Europa, el 26 de mayo pasado, un tribunal de los Países Bajos dio lugar a la demanda interpuesta en contra de la gigante Anglo-Neerlandés Royal Dutch Shell, interpuesta por la organización internacional Friends of the Earth (Amigos de la Tierra), acusando a transnacional petrolera de “destruir el clima”. El tribunal falló[50] a favor de los demandantes, obligando a la trasnacional neerlandesa a reducir en un 45% sus emisiones de carbono, lo cual implica una reducción de 1 MMBD en su producción mundial de petróleo.

Este tipo de acciones ha sido acompañada por planteamientos estratégicos de otras transnacionales petroleras europeas, como la British Petroleum y la ENI, en el sentido de orientar sus esfuerzos y planes hacia el desarrollo de energías limpias y reducción de emisiones de carbono, previendo un escenario donde prevalezca el concepto de una “economía verde” por sobre las energías fósiles. Incluso la

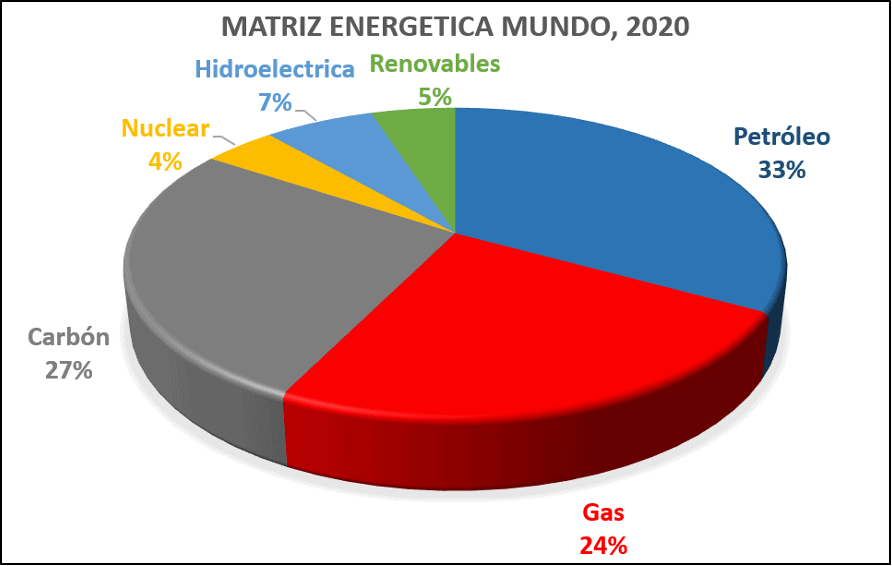

Sin embargo, toda la información disponible sobre la matriz de consumo de energía en el mundo, todavía le otorgan un lugar privilegiado y preponderante del 67% del consumo mundial de energía al petróleo y el gas.

Incluso, resultaría lógico suponer que, en el tránsito hacia una “economía verde”, antes de sustituir el consumo de petróleo y gas, las grandes economías industrializadas deberan sustituir el consumo de carbón y nuclear, energías mucho más peligrosas para el medio ambiente y para el hombre. El primer paso lo ha dado Alemania cuando, el pasado 02 de julio, con el apoyo de Austria, Dinamarca, España y Luxemburgo, envió una carta[51] a la Comisión Europea, donde pide que los fondos para el desarrollo de las energías alternativas no se usen para financiar a la energía nuclear.

Por otra parte, no hay que perder de vista que cientos de millones de seres humanos que viven en la pobreza en África, América Latina y Asia, todavía no tienen acceso a ninguna fuente de energía, por lo que todavía usan la leña y otros vegetales, lo que se conoce eufemísticamente en las estadísticas de los organismos especializados, como el uso de “biomasa”. Estos países y pueblos tienen el legítimo derecho de acceder a las energías primarias, más económicas y accesibles para su existencia y salir de la pobreza.

Por los momentos, luego de la caída de la economía mundial en 2020, producto de la pandemia del COVID-19, pareciera que la prioridad de las grandes economías industrializadas será reactivar sus economías, en el sector industrial, de manufactura, procesamiento, petroquímica, y restablecer las cadenas de suministro, el comercio y el transporte, utilizando para ello las energías fósiles, petróleo y gas, que, no solo cuenta con la infraestructura instalada, sino que existe en abundancia y a un precio más competitivo.

Las restricciones o reducción de la producción de petróleo de las empresas internacionales de petróleo, o IOC, seran fácil y rápidamente sustituidas por las empresas petroleras de los países productores de petróleo, sean estos de la OPEP+ o no.

Para los países productores de petróleo, la explotación de las reservas de petróleo, tratándose de un recurso natural que se agota, debe ser administrada y preservada, para evitar su agotamiento y mantener su justo valor, por lo que el llamado de atención es a un correcto y eficiente consumo del petróleo, recordando que las economías industrializadas EE.UU. Europa y Asia, consumen el 57% del petróleo del mundo. Esta postura conservacionista es parte de los principios fundacionales de la OPEP y ha sido el sustento los países miembros y de la organización en el seno de las discusiones multilaterales sobre cambio climático, donde la gran mayoría de los países miembros de la OPEP han suscrito el acuerdo de Kyoto[52] y el Acuerdo de París[53].

La discusión está abierta, y en ella hay que escuchar la postura de los países pobres y sus necesidades energéticas para el desarrollo. De lo que se trata entonces es de buscar un equilibrio entre el consumo y el ambiente, un consumo responsable, eficiente de la energía, como era el clamor de la gente que manifestaba en las calles de Copenhague en ocasión de la Conferencia de la ONU sobre el Cambio Climático[54] del 2009, “No Cambiemos el Clima, Cambiemos el sistema”[55].

ECONOMÍA

La previsión de crecimiento económico mundial para 2021 se mantiene sin cambios en el 5,5%, según el análisis económico de la OPEP en su Reporte de Monitoreo del Mercado.

En el caso de los países pertenecientes a la OCDE, el crecimiento para 2021 se mantiene en el 4,8% (en 2020 fue de -4.8%), con la aceleración de la economía estadounidense como principal factor dinamizante, con la zona euro y Japón más rezagados en su recuperación.

En el caso de las economías emergentes, la previsión de crecimiento de la India para 2021 se ajustó en 9,5% (0,2% menos), debido al impacto reciente del alto número de contagios en el país. Respecto a China, luego de ser la única economía con variación positiva de su Producto Interno Bruto (PIB) durante 2020 de 2,3%, se prevé que en 2021 alcance 8,5% de crecimiento (+0,1%). Para Brasil, se mantiene el 3,0% de pronóstico, tras una contracción del 4,1% en 2020. Rusia se mantiene en el 3,0%, tras contraerse un 3,1% en 2020.

De esta manera, la recuperación de la economía mundial continúa, con Estados Unidos mejorando su dinámica interna dado el avance de sus vacunaciones masivas y China liderando el repunte en la región asiática. Siguen enfrentando problemas con la COVID-19, Europa y particularmente, las economías emergentes y en desarrollo, destacando India y Brasil.

A pesar de lo anterior, las premisas para la recuperación económica mundial para 2021, se mantienen, incluyendo el planteamiento que, para el segundo semestre de 2021, la pandemia se habrá contenido en las economías avanzadas, con la mayor parte de sus ciudadanos ya vacunados. Del mismo modo, se espera que las principales economías emergentes hayan podido mitigar el impacto del coronavirus sobre sus poblaciones y sobre su economía, aun si es claro que será de manera menos contundente que los países industrializados. El pronóstico para el resto de los países en desarrollo, particularmente de África y Latinoamérica es mucho peor, debido a los límites en el acceso a las dosis mínimas necesarias y, en consecuencia, por el bajo porcentaje de población vacunada en la mayoría de ellos.

Adicionalmente, se prevé que el denominado “ahorro forzado” de los hogares durante los cierres, contribuya a acelerar el crecimiento económico mundial durante la segunda mitad del año, a través de un incremento de la demanda de bienes y servicios. Esta dinámica ya se empieza a observar en muchos países desarrollados.

Sin embargo, aún existen elementos de incertidumbre importantes. La aparición de nuevas variantes o mutaciones de la COVID-19 supone un riesgo difícil de parametrizar. Por otro lado, la deuda soberana de la mayoría de las economías, ha aumentado a niveles en los que un aumento de los tipos de interés podría causar graves tensiones. Si bien los tipos de interés siguen siendo bajos y se supone que se mantendrán estables en el corto plazo, no se descarta que esta situación pueda cambiar.

El pasado 13 de junio, en la localidad de Cornwall Reino Unido, los países que conforman el G7, Canadá, Francia, Alemania, Italia, Japón, Reino Unido y Estados Unidos, finalizaron una cumbre de tres días, emitiendo un comunicado conjunto donde se presentaron propuestas sobre vacunar a los países más pobres contra el coronavirus, mayores impuestos para las grandes corporaciones y una propuesta para abordar el cambio climático a través de más tecnología e inversión[56]. Si bien políticamente se busca reactivar la cooperación internacional entre ellos luego de las distorsiones provocadas por la pandemia y por el rol en el grupo del ex presidente de Estados Unidos, Donald Trump, queda por ver el impacto económico en el mediano plazo de los compromisos asumidos.

Un elemento adicional de incertidumbre surge de la política de la administración Joe Biden hacia China, la cual, según lo observado en semanas recientes, lejos de alguna apertura, pareciera mantener el mismo enfoque de su predecesor, Donald Trump, hacia Beijing, si bien con diferencias en su ejecución. Ello podría tener un impacto directo en las perspectivas de recuperación de las empresas chinas con mayor presencia en Estados Unidos, principal destino de sus exportaciones, seguido de la Unión Europea y Japón.

COVID-19

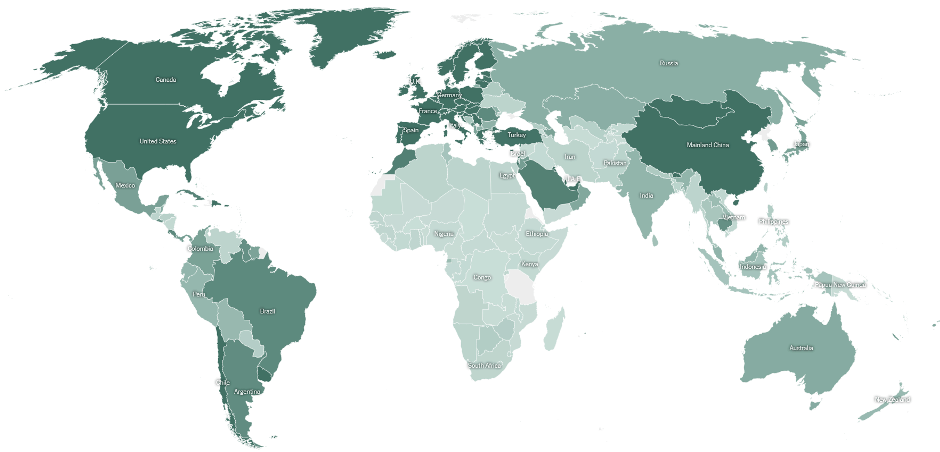

Continúa la lucha global contra la COVID-19, donde las principales economías avanzan en sus procesos de inoculaciones masivas que reducen los contagios en sus países, mientras la mayoría de los países en desarrollo siguen sin contar con los contingentes de vacunas necesarios.

La actual proliferación de la variante Delta del COVID-19, originalmente reconocida en India, genera preocupación en todo el mundo, por ser la cepa del virus que se replica más rápido que otras, a la vez que evade el mecanismo de inmunidad del cuerpo. Esta cepa y otras variantes han tenido la capacidad de incidir en países que ya han vacunado un porcentaje importante de su población como Reino Unido, Israel, Australia, entre otros, quienes evidencian repuntes en los contagios, provocando esto un retorno a algunas de las medidas de restricción de movimiento.

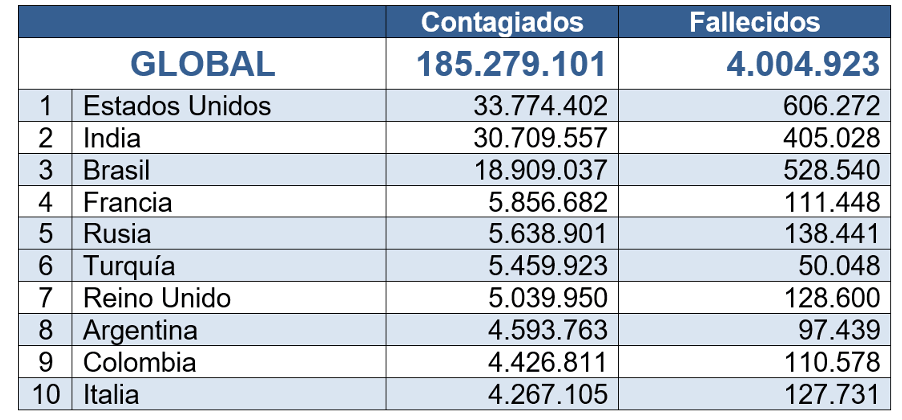

Contagios y decesos a nivel mundial

Al 08/07/2021, el número de contagiados por la COVID-19 a nivel mundial, pasa los 185 millones de personas, mientras que el total de fallecidos superó la cota de los 4 millones.

PAÍSES MÁS AFECTADOS POR LA PANDEMIA

Distribución Mundial de las Vacunas

Al día de hoy, se han administrado más de 3,3 mil millones de dosis en todo el mundo, equivalentes a 43 dosis por cada 100 personas, representando casi el doble respecto a las cifras del mes anterior. La brecha entre los programas de vacunación entre países desarrollados y en desarrollo se mantiene, con muchos de los países más pobres aún sin siquiera la primera dosis suministrada a sus ciudadanos, con el agravante de las variables conocidas del virus, que vienen a complicar la coyuntura actual.

Los países de más alto desempeño en sus vacunaciones masivas son los Emiratos Árabes con 161 dosis por cada 100 habitantes (esto es que están aplicando ya las segundas dosis), seguidos por Malta (138/100) y Bahrein (132/100).

En el hemisferio norte, el Reino Unido y Estados Unidos han aplicado a la fecha respectivamente, 119 y 100 dosis por cada 100 habitantes, siendo los de mayor cobertura entre las grandes economías. Por su parte, la Unión Europea alcanza en promedio 66 dosis por cada 100 habitantes, siendo Malta el país de mayor desempeño y Rumania (47) el más rezagado. Por su parte, la Federación Rusa, aun siendo un país productor de vacunas, mantiene un relativamente bajo nivel de dosis suministradas (31/100).

En América Latina y el Caribe, Chile sigue a la cabeza en vacunaciones (124/100), seguido por Uruguay (122/100) y República Dominicana (78/100). Les siguen Antigua y Barbudas (67/100), Cuba (60/100), Brasil (52/100), Argentina (52/100) El Salvador (46/100) y México (38/100).

África continúa como la región con menos vacunaciones, con un promedio por debajo de las 5 por cada 100 habitantes y donde solo destacan Mauricio (56/100), Marruecos (53/100) y Guinea Ecuatorial (20/100).

En Asia, China alcanzó las 96 dosis por cada 100 habitantes. Japón también mejoró sus cifras respecto al mes anterior, pasando de 4 a 42 vacunados por cada 100 personas. Por su parte, India, sigue muy lenta en su tasa de vacunación (26/100), mientras siguen enfrentando las consecuencias del elevado número de contagios. Destacan los números de Mongolia e Israel (120/100). Turquía (67/100) y Arabia Saudita (56/100), completan los países de mejor desempeño en la región.

DEMANDA

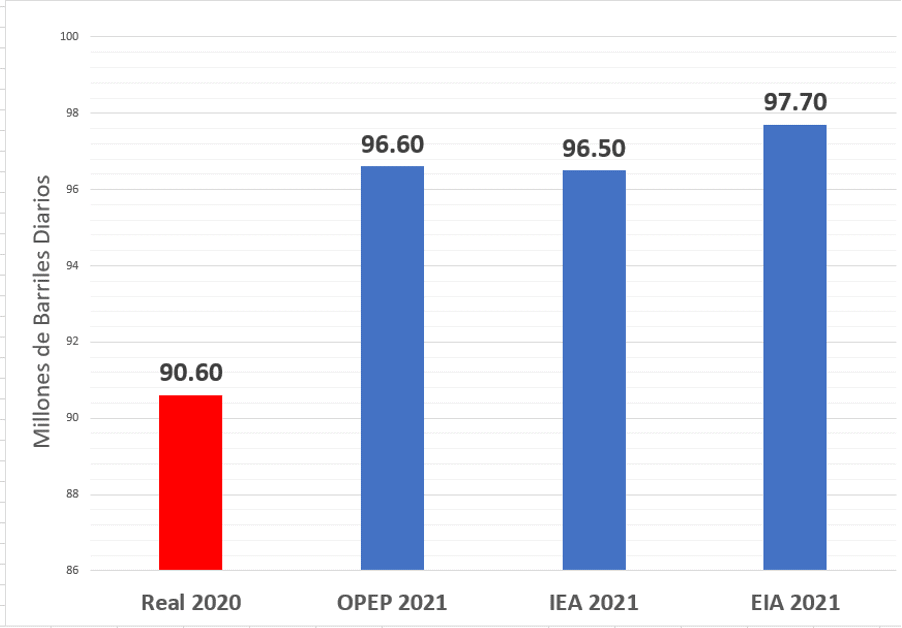

De acuerdo al MOMR de junio de 2021, el crecimiento de la demanda mundial de petróleo para este año se mantiene sin cambios en 6,0 MMBD, para una demanda total de petróleo de 96,6 MMBD. Luego de las actualizaciones de datos de la OCDE, la demanda total de petróleo a nivel mundial correspondiente al 2020, se ajustó a la baja en 100 MBD respecto al mes pasado, para un consumo total de petróleo de 90,6 MMBD.

La Agencia Internacional de Energía[57] (IEA, por sus siglas en inglés) y la Administración de Información de Energía de los Estados Unidos[58], (EIA), mantienen sus pronósticos del mes pasado de proyección de demanda para el año en curso, de 96,5 MMBD y 97,7 MMBD, respectivamente, un incremento de 5,9 MMBD y 7,1 MMBD.

DEMANDA MUNDIAL DE PETRÓLEO

(2020 – 2021)

Los tres organismos convergen en la previsión de una mayor demanda de petróleo para el segundo semestre de 2021, debido a la aceleración de la recuperación económica de los países de la OCDE y China, en el periodo, por el avance en los procesos de vacunaciones iniciadas desde principio de año en esos países, el efecto de los programas de estímulo implementados y una creciente movilidad debido a la temporada de vacaciones de verano, tras suprimir las restricciones adoptadas en meses pasados por la pandemia.

Para la OCDE, la demanda anual se revisó ligeramente a la baja, principalmente para reflejar datos más bajos de lo esperado de la OCDE América y Europa en el primer trimestre de 2021, pero con mayor movilidad interna por la eliminación a las restricciones de movilización, que compensan al alza dichas previsiones.

Para 2021, se prevé que, del aumento de 6 MMBD de la demanda mundial de petróleo, la OCDE aumente en 2,7 MMBD, con el mayor crecimiento durante el segundo semestre del año. El mayor contribuyente de este aumento sería Estados Unidos, apoyado en el repunte de la demanda de combustibles para el transporte y de destilados ligeros y medios.

En el resto del mundo, la demanda de petróleo se revisó levemente al alza, con una proyección de aumento de 3,3 MMBD. Lo anterior, debido principalmente a los incrementos en Oriente Medio y al crecimiento sostenido de China, India y otros países asiáticos. La recuperación económica de la región asiática estimulará la demanda de combustibles de uso industrial, así como de materias primas para la petroquímica.

ESTADOS UNIDOS

Según la EIA, la demanda de petróleo aumentó en 0,9 MMBD interanual en marzo de 2021, tras registrar un descenso de 2,4 MMBD en febrero, respecto al mismo periodo de 2020. Sin embargo, se registró una notable evolución de la demanda de gasolina, gasóleo y fuel oil ante la relajación de las restricciones de la COVID-19 en varios estados, lo que provocó un aumento intermensual del transporte terrestre y una mejora de la actividad industrial que apoyó el crecimiento del consumo de estos combustibles.

La EIA estima que el consumo de gasolina alcanzará los 9,1 MMBD este verano boreal (entre julio y septiembre), lo que supone 1,3 MMBD más que el mismo periodo de 2020, pero 0,4 millones menos que en 2019.

Los datos de consumo de combustibles del mes de mayo reflejan el impacto tras la interrupción del oleoducto Colonial, debido al ataque cibernético del que fue víctima el pasado 7 de mayo. No obstante, ya se proyectaba un incremento en la demanda de gasolina, superior al inicialmente previsto, esperando que para el cierre de 2021 el consumo alcanzará los 8,7 MMBD.

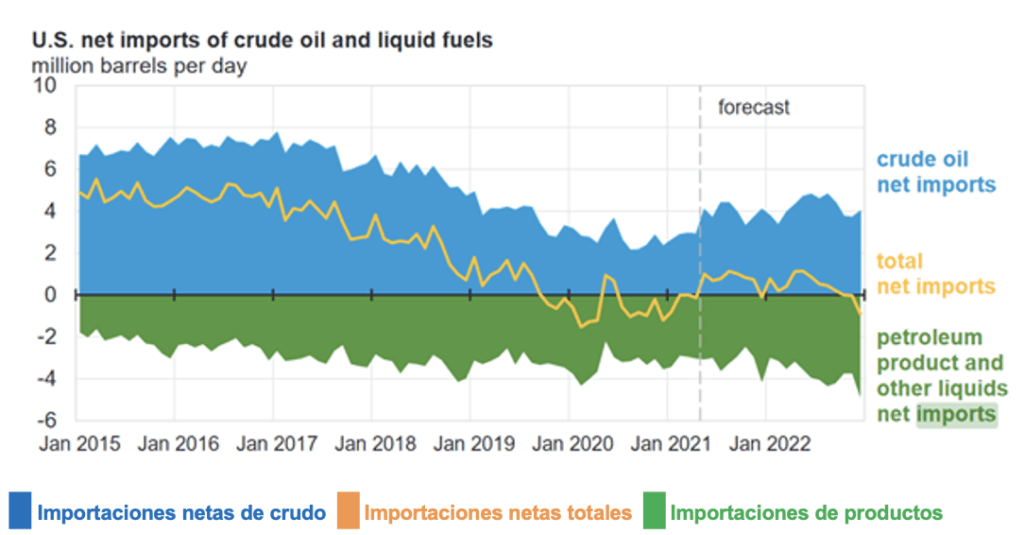

IMPORTACIONES NETAS EE.UU

PETRÓLEO Y COMBUSTIBLES

(Proyección marzo 2021- diciembre 2022)

Estados Unidos ha sido tradicionalmente un importador neto de petróleo. Esta situación se revirtió en 2020, cuando la producción de los EE.UU., alcanzó niveles récord de 11,3 MMBD, convirtiéndose en el mayor productor de petróleo del mundo, apuntalado por la producción de petróleo de esquisto, que aumentó de manera extraordinaria a partir del 2015 con la llamada “revolución del Shale Oil”. De esta manera, EE.UU., alcanzó su tan anhelada meta de la “independencia energética”, bandera de todas las administraciones norteamericanas desde los años ‘70.

No obstante, a partir de la pandemia del COVID-19 y el colapso del precio y del mercado petrolero, la producción de petróleo de los EE.UU. cayó en más de 935 MBD, para mantenerse en niveles de 11,3 MMBD en 2020. En este escenario, la EIA proyecta que Estados Unidos vuelva a ser un importador neto de petróleo sobre una base anual tanto en 2021 como en 2022. De esta manera, el aumento de las importaciones de petróleo crudo impulsarán las importaciones totales de hidrocarburos en 2021 y 2022, compensando más que proporcionalmente la reducción en el comercio de productos refinados y aumentando respecto a su promedio de 2020 (2,7 MMBD) a 3,7 MMBD para 2021 y a 4,4 MMBD para 2022.

CHINA

En abril, la demanda de petróleo de China aumentó en 1,6 MMBD en términos interanuales, después del alto incremento de marzo, de más de 2,1 MMBD en términos interanuales. La demanda de China se sitúa en 12,8 MMBD, cómodamente por encima de los niveles de marzo de 2019 en más de 0,3 MMBD, lo que la convierte en el único país que hasta ahora ha superado los niveles de consumo anteriores a la pandemia.

Con los indicadores económicos permanentemente mejorando,luego del incremento de su PIB en 18,3% durante el primer trimestre de 2021, incluyendo un aumento de las exportaciones y una mejora del sector manufacturero, la demanda china de petróleo seguirá incrementándose. Pese a que el índice manufacturero (Purchasing Managers’ Index) se contrajo a 51,1 en abril, tras registrar 51,9 en marzo, éste se mantiene en la senda expansionista y la economía China se espera que crezca en 8,5 % para este año[59].

De esta manera, con el consumo total de hidrocarburos incrementándose, se prevé que gane impulso adicional en el segundo semestre de 2021, con el apoyo de las fuertes incorporaciones de capacidad petroquímica a corto plazo, las cuales influirán también en la demanda de destilados ligeros.

La demanda de productos sigue centrada en los combustibles y en menor medida, en GLP, por parte del sector petroquímico. La demanda de gasóleo también se incrementó, aunque a una tasa menor que los meses anteriores. El consumo de gasolina siguió una tendencia similar en los dos últimos meses, aumentando en 600 mil barriles diarios, gracias a las mejoras en el índice de movilidad. El consumo de jet/queroseno creció fuertemente en abril de 2021, aumentando en casi 700 mil barriles diarios respecto a 2020. Los datos de la aviación sugieren un aumento de los vuelos nacionales, con mejoras más limitadas en los viajes internacionales de pasajeros. Por su parte, la demanda de gasóleo aumentó en torno a 100 mil barriles diarios en comparación con abril de 2020, para ubicarse en 2,83 MMBD.

Luego de la entrada en vigor el 12 de junio del sobre la importación de crudos pesados, algunas refinerías chinas como la de Daqing, perteneciente a PetroChina, comenzaron a cancelar las exportaciones de gasolina. El impuesto se espera que tenga implicaciones positivas en cuanto al mercado interno de crudos y productos refinados. Previo a la entrada en vigor del impuesto, en abril y mayo, las importaciones de crudo pesado aumentaron a alrededor de 400 MBD.

Para la semana del 14 al 20 de junio, las exportaciones chinas de gasolina cayeron en promedio 167 MBD (en comparación con el promedio de cuatro semanas de 202 MBD), según estimó la firma KPLER. Al 28 de junio, se habría reducido en 16 MBD adicionales. Esto podría llevar a un exceso en las capacidades de refinación de China y quizás de la región asiática, con lo que se podría ir a procesos de ajuste de las mismas.

INDIA

En abril de 2021, la demanda de petróleo de India aumentó en 1,9 MMBD interanual, para ubicarse en 4,6 MMBD, impulsada por algunas mejoras en la movilidad, justo antes de deteriorarse hacia el final del mes, debido al repunte de los contagios.

En cuanto al comportamiento de los productos, la demanda de gasolina lideró las ganancias, con 400 mil barriles de incremento en términos interanuales, en medio de un importante descenso de los kilómetros recorridos respecto a abril del año pasado. Las ganancias se produjeron por el incremento en el uso de motocicletas en lugar del transporte público.

Por otra parte, la demanda de gasóleo aumentó en 800 mil barriles respecto al mismo periodo de 2020, debido a la mejora de la actividad industrial y al aumento de la demanda agrícola durante la temporada de cosecha. El PMI manufacturero de la India se situó en 55,5 en abril, frente a 55,4 en marzo, lo que sugiere una leve mejora del sector industrial. La demanda de nafta mostró fuertes ganancias, apoyada por el aumento de la demanda del sector petroquímico.

Los nuevos casos diarios de COVID-19 aumentaron en mayo, lo que obligó a aplicar cierres y otras restricciones que provocaron un fuerte descenso de la movilidad y con ella, se redujo el consumo de combustible. A medida que los contagios sean controlados y las restricciones se vayan suavizando, se prevé que la demanda de petróleo, repunte durante el segundo semestre de 2021, con el incremento del combustible para el transporte como principal factor. Sin embargo, aún existe incertidumbre por la tasa de contagios (que en mayo pasó de los 400 mil casos diarios y actualmente está por los 50 mil), las variantes de COVID-19 que se han encontrado y otros problemas sanitarios conexos que no han permitido normalizar la vida en India.

ALMACENAMIENTO

Una de las señales más claras de la estabilización de los fundamentos del mercado petrolero es el drenaje de los inventarios de petróleo y productos petroleros. La tendencia es que los inventarios sigan drenando en 2021, para ubicarse por debajo de los niveles récord alcanzados en 2020 y del promedio en el período 2015-2019, es superior al aumento en el almacenamiento de productos petroleros en el mismo período.

Países OCDE

De acuerdo al MOMR de la OPEP de junio, los inventarios comerciales de crudo y productos de los países OCDE se ubicaron en abril en 2.962 millones de barriles, 6,4 millones de barriles menos que marzo y 13 millones menos que en abril, cayendo en 159,9 millones de barriles con respecto al mismo período de 2020 y 25,2 millones de barriles por debajo del promedio de los últimos 5 años. Los días de cobertura de los inventarios fue de 66 días, reduciendo 0,9 días con respecto a marzo y siendo 12,3 días más bajo que en abril de 2020.

De los países OCDE, sólo los de Asia-Pacífico, liderado por Japón –6,6 millones de barriles–, presentaron un aumento en los inventarios de crudo; mientras que, todos los países de la Organización presentaron aumento en el almacenamiento de productos.

OPEP: INVENTARIOS DE CRUDO PAÍSES OCDE

(abril 2020 – abril 2021)

Del total de inventarios comerciales OECD, 1.475 millones de barriles corresponden a crudo, presentando un drenaje de 13,6 millones de barriles en relación a marzo de este año, ubicándose 97 y 35 millones de barriles de petróleo por debajo de abril de 2020 y el promedio de los últimos 5 años, respectivamente.

Mientras, 1.487 millones de barriles de los inventarios comerciales corresponden a los productos petroleros, presentando un aumento de 7,2 millones de barriles con respecto a marzo, así como de 10,7 por encima del promedio de los últimos 5 años, pese a presentar una baja de 63 millones con respecto a abril de 2020.

Por su parte, la EIA, el STEO del pasado 07 de julio, estimó en 2.884 millones de barriles el total de inventarios de crudo y productos petroleros en los países OCDE para el mes de abril, previendo la existencia de una disminución mensual y anual de 31 y 228 millones de barriles, respectivamente.

EIA: INVENTARIOS DE PETRÓLEO PAÍSES OCDE

(mayo 2018 – junio 2021)

Para mayo y junio de 2021, la EIA proyectó un nivel de 2.878 y 2.864 millones de barriles, respectivamente, en los inventarios totales de crudo y productos de la OCDE, presentando una caída mensual de 6 millones de barriles y anual de 323 millones de barriles en mayo y de 14 de barriles (mensual) y 343 millones de barriles (anual) en junio.

EE.UU.

Desde el 21 de mayo, los inventarios comerciales de crudo en EE.UU. tuvieron un drenaje de 38,87 millones de barriles, para ubicarse en 452,35 millones de barriles al 02 de julio, según datos del reporte semanal[60] de la EIA del 07 de julio, presentando una disminución anual de 94 millones de barriles de crudo.

En junio de 2021, las reservas comerciales estuvieron en 449,28 millones de barriles, bajando 24,75 millones de barriles con relación al mes anterior y 26,57 con enero de este año, ubicándose 29,9 millones de barriles debajo con el promedio de los últimos 5 años. Desde marzo de 2021 las reservas han disminuido 52,63 millones de barriles, luego de alcanzar un pico de 501,9 millones de barriles en el año, como consecuencia de las tormentas de invierno que afectaron la actividad de refinación en Texas en febrero y marzo.

INVENTARIOS COMERCIALES DE CRUDO EN EE.UU.

(enero 2020 – 02 julio 2021)

Según el mismo reporte, la EIA prevé que las reservas comerciales de crudo en julio tengan un descenso mensual de 10,54 millones de barriles, lo cual colocaría a los inventarios en su nivel más bajo desde diciembre de 2019.

La tendencia de los inventarios de crudo en EE.UU. en 2021 es a la baja, ajustando la proyección para el cierre del año para quedar en 441,05 millones de barriles.

Para el 02 de julio, según el último reporte semanal de la EIA del 8 de julio, los días de cobertura bajaron a 27,5 días, cuando el promedio de junio fue 29,2 días, mostrando 2,8 días menos que en mayo. Entre finales de febrero y el 19 de marzo de 2021, los días de cobertura estuvieron por encima de los 40 días, registrando el 12 de marzo el récord histórico de 41,8 días.

Por su parte, las reservas estratégicas drenaron 5,2 millones de barriles desde el 04 de junio, para quedar en 621,3 millones de barriles al 02 de julio, presentando una caída anual de 34,7 millones de barriles sobre su nivel más alto cuando el ex presidente estadounidense, Donald Trump autorizó, en abril de 2000, el uso de las reservas estratégicas para almacenar la producción en exceso de las operadoras norteamericanas para impedir el cierre de su producción, ante el colapso del Cushing Oklahoma.

Pese a que las estimaciones de la EIA no presentan variación en las reservas estratégicas para julio, la previsión al cierre del año es a la baja, previendo que se ubiquen 616,67 millones de barriles en 2021.

RESERVAS ESTRATÉGICAS DE PETRÓLEO DE EE.UU.

(mayo 2020– junio 2021)

VENEZUELA

Las promesas incumplidas del Ministro: siguen las colas por la gasolina.

El pasado 21 de junio, en una entrevista[61] del ministro de Petróleo y presidente de la Comisión ARA, Tareck el Aissami, a la agencia internacional Bloomberg, el ministro, máxima autoridad gubernamental del sector, aseguró, entre otras cosas, que la aguda escasez de gasolina y otros combustibles que ha afectado al país desde el año 2018, terminaría a finales del mes de junio, debido a que el sistema de refinación nacional sería capaz de abastecer el mercado interno venezolano. El ministro de petróleo afirmó textualmente que “a finales de junio las colas desaparecerán”.

Ya entramos al mes de julio y las colas siguen, la escasez continúa, instalada ya como un problema crónico del país, el gobierno mintió una vez más. Esta realidad de la escasez de gasolina, diesel y gas la percibe todo el país, sobre todo fuera de la capital, a pesar de la fuerte campaña del gobierno en redes sociales para tratar de ocultarla y del hecho de que ningún medio de comunicación se atreve a constatar y reflejar la situación de escasez de combustibles en el país, por temor a la censura y represalias del gobierno.

Es paradójico que el gobierno designa a sus más altos funcionarios para conceder entrevistas a las agencias internacionales y transmitir mensajes de “confianza y tranquilidad” al sector financiero internacional –intentando atraerlos a sus planes de privatización del sector– pero el funcionario, en este caso el ministro de petróleo, hace afirmaciones vagas y promesas de resultados que no tienen fundamento técnico-económico alguno y que, ni siquiera, forman parte de un plan de recuperación de la Industria petrolera en el país. El efecto que provocan las promesas incumplidas del ministro son devastadoras y contrarias a su intencionalidad política.